Колко е твърде много? Това е въпросът, с който Европейската централна банка ще се бори на срещата за паричната политика в четвъртък. Въпреки че има нарастващи доказателства за изпадането на еврозоната в рецесия, не може да се прогнозира дали Управителният съвет ще реши, че е необходимо едно повишение с четвърт пункт на лихвения процент по депозитите за допълнително ограничаване на инфлацията.

Срещата тази седмица включва актуализирани прогнози, като повечето анализатори очакват намалени очаквания за растеж, но малка промяна в прогнозите за инфлацията. Производството в еврозоната вероятно ще се свие през третото тримесечие и има малко изгледи останалата част от годината да бъде по-добра, което може да поеме голяма част от тежестта на успокояването на потребителските цени.

Ястребова пауза, запазване на склонността към затягане, би била най-разумният курс на действие за оценка на последствията от деветте покачвания на лихвения процент по депозитите на ЕЦБ от отрицателните 0,5% през юли миналата година до сегашните 3,75%. Политиците все още могат да подчертаят, че е възможно последващо увеличение по-късно тази година и има инструменти, различни от лихвените проценти, които ЕЦБ може да използва, за да поддържа строга парична позиция. Възможно е по-нататъшно разтоварване на портфейла от облигации за количествено улесняване, заедно с други мерки за намаляване на набъбналия баланс.

Това, което е ясно е, че ужасните икономически данни идваха едни след други през последните седмици:

Фабричните поръчки в Германия през юли паднаха с 11,7%.

Съставните крайни августовски поръчки на мениджърите по покупки в еврозоната паднаха още под линията на растеж/свиване от 50 до 46,7 пункта.

PMI в сектора на услугите при 47,9 е в зоната на свиване.

Производственият PMI също се понижи, като германският показател беше под 40.

Производствените цени в еврозоната през юли се сринаха допълнително до минус 7,6% на годишна база.

Проучването на банковото кредитиране на ЕЦБ от юли показа, че кредитните условия и кредитирането са значително затегнати.

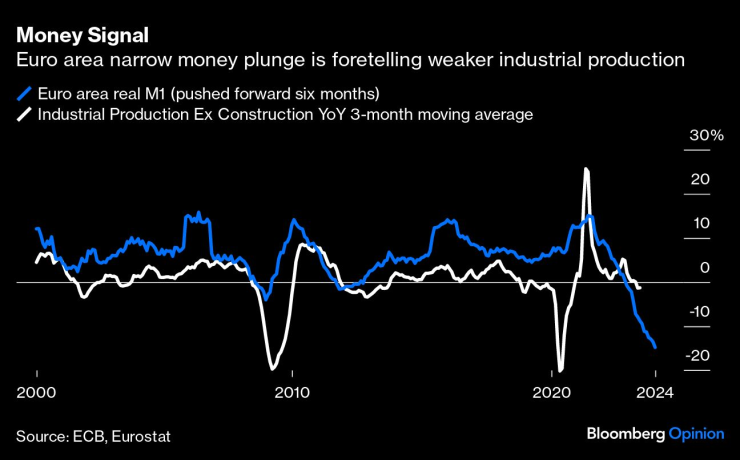

Според макростратега на Bloomberg News Саймън Уайт, един от най-добрите водещи индикатори за икономически растеж в еврозоната е паричното предлагане М1. Той рязко се понижи през последните месеци, което показва продължаващо отслабване на икономиката.

Ако ЕЦБ направи пауза, както показва ценообразуването на фючърсния пазар, гуверньорът Кристин Лагард без съмнение ще застъпи политическа позиция „по-високи за по-дълго“ на пресконференцията си. Поддържането на лихвените проценти като „високопланинско плато“, както го описа главният икономист на Bank of England Хю Пил в реч на 31 август, бързо се превръща в пътеводна звезда на големите централни банки. Въпреки че намаленията на лихвените проценти не се оценяват в пазарните фючърси на еврото до средата на 2024 г., ЕЦБ ще бъде решена да не създава впечатлението, че цикълът на повишаване на лихвените проценти може бързо да се обърне.

Притесненията относно вторичното покачване на инфлацията, предизвикано от по-високите разходи за енергия, са основните притеснения на ястребите от ЕЦБ, които искат да продължат да увеличават разходите по заемите. Нарастващите цени на суровия петрол, изострени от съкращенията на производството, допринесоха за още по-широк диапазон от мнения от обикновено през последните седмици:

Ястреби: гуверньорът на банката на Белгия Пиер Вунш, гуверньорът на Латвийската централна банка Мартинс Казакс, гуверньорът на Австрия Робърт Холцман и гуверньорът на Словакия Петер Казимир.

С ястребов уклон: гуверньорът на нидерландската централна банка Клаас Нот, управителят на Bundesbank Йоахим Нагел, членът на Изпълнителния съвет Изабел Шнабел.

Старателно неангажирани: председателят Лагард, управителят на централната банка на Франция Франсоа Вилерой дьо Гало, главният икономист Филип Лейн.

Гълъби: гуверньорите на банките на Италия и Португалия Игнацио Виско и Марио Сентено.

Проучване на Bloomberg сред икономисти показва, че мнението е почти равномерно разделено между увеличение или пауза. Очевидно е време за класически компромис на ЕЦБ. Пауза тази седмица, заедно със запазването на заплахата от окончателно увеличение до по-късно през годината може да помогне за предотвратяване на очакванията за намаляване на лихвените проценти да бъдат внедрени в пазара. Паузата представлява сигнал за проблеми - но Федералният резерв успя успешно да се справи с такава пауза на заседанието си през юни и възобновяването на затягането месец по-късно.

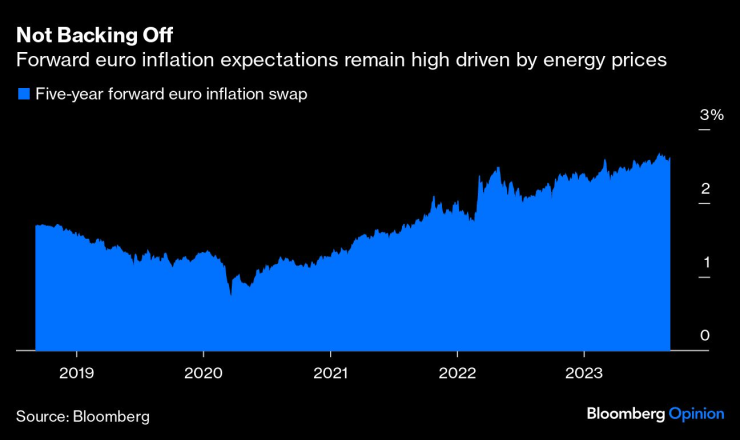

Очакванията за бъдеща инфлация в еврото остават най-високи от десетилетие и, за нещастие на ЕЦБ, все още са доста над нейната цел от 2%. Миналата седмица Шнабел предупреди за рискове от повторна инфлация на фона на влошаващ се растеж, водещ до стагфлация. Протоколът от заседанието на ЕЦБ през юли показа, че участниците изразяват загриженост относно някои от ефектите от затягането на паричната политика.

Така че мерки, различни от лихвените проценти, могат да влязат в действие. ЕЦБ вече намалява баланса си, но увеличаването на пасивното изчерпване на нейния портфейл от 5 трилиона евро би било логично. Понастоящем постъпленията от падежиращи облигации от по-голямата наследена програма за закупуване на активи не се реинвестират, докато обратното изкупуване от по-гъвкавата програма за спешни покупки при пандемия ще продължи да се реинвестира изцяло до края на следващата година. Това вероятно е напът да се промени.

Основните държави от еврозоната имат обърнати криви на доходност, където доходността на по-краткосрочния дълг е по-висока от тази на дългосрочните облигации. Това може да има депресивен икономически ефект и често се разглежда като предвестник на рецесия. Увеличаването на количественото затягане би трябвало да има по-големи последици върху облигациите с по-дълъг матуритет предвид удължения матуритетен профил на активите на ЕЦБ. Може да помогне за обръщане на инверсията.

Нагел често призовава за повече QT, след като лихвите достигнат връх. Холцман каза в края на август, че е „голям защитник на започването на дебата за прекратяване на реинвестициите в PEPP по-рано, отколкото се предвижда в момента“. Въпреки това Нот заяви в сряда, че докато „обосновката за продължаване на реинвестициите става все по-слаба... отказът от предишни насоки има цена. В този момент не мисля, че трябва да поемаме този разход.“

Тази среща на ЕЦБ няма да е лесна, но глътка въздух със сигурност ще се отрази добре на икономиката на еврозоната. Това може дори да доведе до по-добре информирана парична политика след една задъхана година на непрекъснато затягане. Време е да се следват правилата на Фед и да се внесе малко разнообразие.

Маркъс Ашуърт е колумнист на Bloomberg Opinion, отразяващ европейските пазари. Преди това той е бил главен пазарен стратег за Haitong Securities в Лондон.

Още по темата

- 1 Има риск от масово необслужване на ипотечни кредити у нас, но банките са подготвени

- 2 Как Rheinmetall се възползва от златната си възможност с боеприпасите

- 3 ЕК иска да насочи трилиони евро от банкови депозити към други финансови активи

- 4 Искате край на украинския конфликт? Вижте какво стана в Зимната война на Финландия

- 5 Европейската сигурност се нуждае от Великобритания и Турция

В развитие – дневен блок с Вероника Денизова/п./

В развитие – дневен блок с Вероника Денизова/п./

Акция срещу незаконния улов край Варна

Акция срещу незаконния улов край Варна  Слънчево време през уикенда

Слънчево време през уикенда  Местят центъра за обществена подкрепа към фондация „Владиславо“

Местят центъра за обществена подкрепа към фондация „Владиславо“  Съдия разказа на ученици всичко за правната уредба на договорите

Съдия разказа на ученици всичко за правната уредба на договорите

ПП-ДБ: Наталия Киселова да възстанови ПГ на МЕЧ

ПП-ДБ: Наталия Киселова да възстанови ПГ на МЕЧ  Зодии, за които април носи положителни промени

Зодии, за които април носи положителни промени  Транс спортискта отвя конкуренцията и постави рекорд в състезание по бягане ВИДЕО

Транс спортискта отвя конкуренцията и постави рекорд в състезание по бягане ВИДЕО  Времето утре: Слънчево, тихо, температури до 19°

Времето утре: Слънчево, тихо, температури до 19°

Ман Сити готви нов зашеметяващ трансфер! Вади 60 млн. евро за звезда на Милан

Ман Сити готви нов зашеметяващ трансфер! Вади 60 млн. евро за звезда на Милан  Шеф на ЦСКА специален гост на благотворително събитие

Шеф на ЦСКА специален гост на благотворително събитие  Пайе забрави за жена си и залюби адвокатка в Бразилия + СНИМКИ

Пайе забрави за жена си и залюби адвокатка в Бразилия + СНИМКИ  Сериозен проблем за Алисон след мача с Колумбия?

Сериозен проблем за Алисон след мача с Колумбия?

10 изключителни коли, произвеждани само година

10 изключителни коли, произвеждани само година  Австрийци намериха с какво да заменят Toyota и BMW

Австрийци намериха с какво да заменят Toyota и BMW  Най-подходящите автомобили за тунинг

Най-подходящите автомобили за тунинг  Флойд Мейуедър плати 4,5 млн долара за рядко Bugatti

Флойд Мейуедър плати 4,5 млн долара за рядко Bugatti

дава под наем, Двустаен апартамент, 70 m2 Бургас област, гр.Свети Влас, 200 EUR

дава под наем, Двустаен апартамент, 70 m2 Бургас област, гр.Свети Влас, 200 EUR  продава, Тристаен апартамент, 92 m2 София, Студентски Град, 250000 EUR

продава, Тристаен апартамент, 92 m2 София, Студентски Град, 250000 EUR  дава под наем, Едностаен апартамент, 40 m2 София, Студентски Град, 350 EUR

дава под наем, Едностаен апартамент, 40 m2 София, Студентски Град, 350 EUR  продава, Къща, 400 m2 Пловдив област, с.Марково, 850000 EUR

продава, Къща, 400 m2 Пловдив област, с.Марково, 850000 EUR  продава, Тристаен апартамент, 109 m2 Пловдив, Христо Смирненски, 130740 EUR

продава, Тристаен апартамент, 109 m2 Пловдив, Христо Смирненски, 130740 EUR