Тези, които помнят или са чели за 80-те години на миналия век, може би смятат, че цената на златото е изключително драматична величина. След въвеждане на системата на Бретън Уудс цената на златото е фиксирана на 35 долара за тройунция, но след като през 1971 г. Ричард Никсън прекъсва окончателната връзка на долара със златото, до 1980 г. цените се покачват до над 800 долара за тройунция. Натрупани са богатства, златотърсачите се увеличават, а цената на благородния метал се превръща в ежедневна атракция. Много коментатори смятаха, че високата цена на златото е предвестник на катастрофа както за фиатната валута, така и за западната цивилизация.

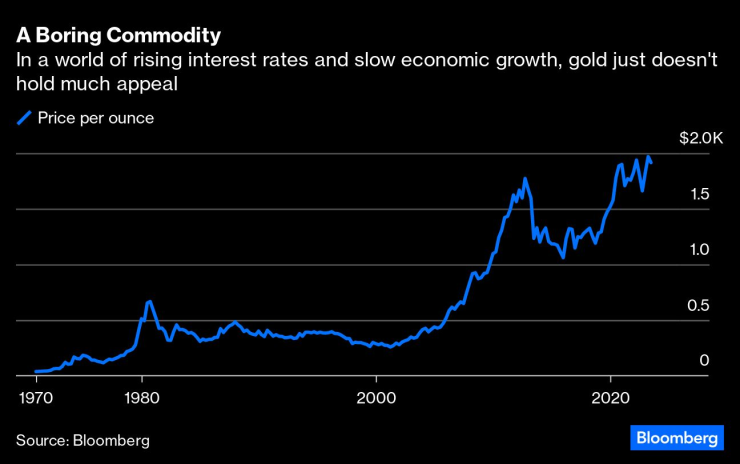

Дори и да се търгува около рекордните 2000 долара в наши дни, златото е малко скучно и вероятно ще остане такова в обозримо бъдеще. Според ново проучване на Националното бюро за икономически изследвания цената на златото следва някои доста стандартни принципи поне от 1990 г. насам. Най-просто казано, цената на златото намалява, когато реалните лихвени проценти се повишават. Това е така, защото златото само по себе си има нулева пряка доходност, така че при по-високи лихвени проценти алтернативните разходи за притежание на злато се увеличават. В това отношение златото прилича на много други активи, включително криптовалути, технологични компании и недвижими имоти.

Цената на златото също се повишава (понижава), когато търсенето му като суровина се повишава (понижава). Така че, ако да речем, Китай се превърне в основна световна икономическа сила, китайската икономика ще се нуждае от повече злато, дори само заради употребата му като суровина, а това от своя страна ще повиши цените на златото, както се случи от 2002 г. насам. Съществува и значително търсене на златни бижута от Индия, така че когато тази страна стане по-богата, това също ще увеличи търсенето на злато, а оттам и неговата цена.

И при двата механизма златото вече не е добър хедж срещу лоши времена, тъй като то корелира както с ниските лихвени проценти, така и с глобалния икономически растеж. Златото се превръща в още един цикличен икономически актив и това е голяма част от причините, поради които цената му вече не се следи толкова внимателно и не се разглежда като полезен предвестник на социален и икономически срив. Вместо това е напълно нормално цената на златото да е висока или да се покачва.

Цената на златото изглеждаше толкова драматична в годините около 1980 г., защото пазарите и цените бяха потискани толкова дълго през предходните години. Така че по това време беше много трудно да се разбере каква е истинската стойност на златото, защото различните цени не бяха тествани много на пазарите и чрез пазарните процедури за проби и грешки и откриване на стойността.

Тук има по-широк урок, включително може би и за криптовалутите. Ако правителствата желаят да нормализират даден актив и неговото ценообразуване, те често ще се справят най-добре с доза добронамерено пренебрежение в течение на времето.

Друга по-широка поука е, че неотдавнашната история на цената на златото не предвещава нищо добро за евентуално бъдещо възстановяване на златния стандарт. Въпреки всички нападки, отправени към златния стандарт - Кейнс го нарича "варварска реликва" - стандартът, управляван от британците през XIX в., има сравнително добри макроикономически резултати. Все пак съвременният свят има някои много различни характеристики. През XIX в. темповете на растеж на нововъзникващите икономики са бавни, а търсенето на злато като стока е относително стабилно, което води до стабилни ценови равнища.

В по-ново време икономики като Китай могат да се включат в бърз догонващ растеж, което от своя страна може да доведе до рязко повишаване (а понякога и до понижаване) на цените на суровините. Например нарастването на цената на златото през 2002-2012 г. (над четири пъти) би довело до силен дефлационен натиск в световната икономика. Ако цената на единица злато е фиксирана, както би било в условията на златен стандарт, повишаването на относителната стойност на златото означава, че всички останали цени и заплати би трябвало да се коригират надолу - коварен макроикономически сценарий.

Тези големи промени в относителната стойност на златото биха били катастрофални в условията на златен стандарт, но при статуквото те не са толкова голяма новина. Златото, подобно на много други суровини, е доста нееластично по отношение на предлагането в краткосрочен план. Това означава, че ако търсенето се повиши, ще мине известно време, преди това да доведе до появата на повече злато на пазара. Междувременно цената на златото може рязко да се повиши, както и рязко да спадне, когато търсенето се забави. Но нито в единия, нито в другия случай цената на златото ни казва толкова много за по-широкия бъдещ ход на световната история.

Коментаторите на финансовите пазари обичат да наблягат на мистериите, спекулативните балони и евентуалните сривове. Но понякога действителната истина е по-прозаична от това и ние виждаме това дори за цената на златото. Това е малко шокираща идея, но голяма част от света, включително и икономическият, просто има ясен смисъл.

Нека се насладим на това усещане, докато трае.

Тайлър Коуен е колумнист на Bloomberg Opinion. Той е професор по икономика в университета Джордж Мейсън и пише за блога Marginal Revolution.