Американските банки са изправени пред проблеми за трилиони долари след затягането на Фед

Прехвърлянето на резерви във фондове на паричния пазар и далеч от банките ще лиши финансовите пазари от средства

Обновен: 16:20 | 3 август 2022

Трилионите долари, които Федералният резерв прибира всеки ден от лихвите по краткосрочните заеми, могат да се превърнат в голямо главоболие за банките, което да притисне балансите им и да наруши способността им да отпускат заеми, пише Reuters.

Механизмът за обратно изкупуване на Фед (RRP) привличаше широк спектър от пазарни участници, помагайки за изчистване на излишната ликвидност във финансовата система. Воден от фондовете на паричния пазар, обемът на обратните изкупувания надхвърли два трилиона долара в рамките на 39 поредни дни.

Фед има рекордно ниво на лихвите по репо сделките от 2,3% след увеличението от 75 базисни пункта на основните лихви миналата седмица. Barclays очаква дневните обеми на репо сделките да достигнат между 2,8 трилиона и три трилиона долара до края на годината.

Инвеститорите на практика изтеглят депозитите си от банките и ги влагат в държавни фондове на паричния пазар, които инвестират главно в държавни облигации и репо сделки. Тези парични фондове от своя страна насочват средства към централната банка чрез лихвите по краткосрочните заеми.

Разпределенията на средства за репо сделки от държавни фондове на паричния пазар са се увеличили до близо 40-процентен дял от техните активи в момента, от около 30% в началото на годината, каза Barclays.

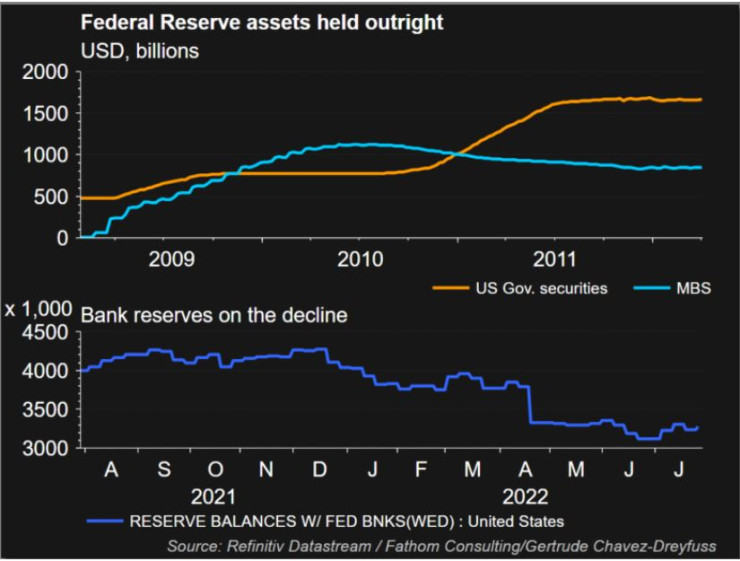

Федералният резерв ще свие баланса си с 95 милиарда долара на месец от септември, ускорявайки "количественото затягане", което започна през юни. Безпокойството е, че изтичането на депозити от банките във фондовете на паричния пазар може да намали банковите резерви с бързи темпове, което може да попречи на дейностите по кредитиране на финансовите пазари и икономиката като цяло.

Спадът на банковите резерви може също така да доведе до скок в репо сделките и ефективния лихвен процент, подобно на това, което се случи през септември 2019 г., когато Фед беше принуден да предостави допълнителни резерви на банковата система.

„Прехвърлянето на резерви във фондове на паричния пазар и далеч от банките представлява движение на пари далеч от финансовите пазари“, каза Мат Смит, инвестиционен директор в мениджъра на активи Ruffer в Лондон, който управлява активи на стойност 31 милиарда долара.

Засега банковите резерви все още се считат за изобилни с 3,3 трилиона долара, но спадът е бърз, казаха някои пазарни участници. След връх от близо 4,3 трилиона долара през декември миналата година банковите резерви са намалели с около 23%. При предишното количествено затягане на Фед за пет години бяха изтеглени 1,3 трилиона долара ликвидност.

Със сигурност има и други фактори, които са допринесли за спада на банковите резерви, като преразпределение на активи и търсене на заеми, казаха анализатори.

Активите на държавните фондове на паричния пазар са сравнително стабилни към 27 юли на ниво от 4,025 трилиона долара, което е с около 0,1% повече от седмица по-рано, показват данни на Investment Company Institute.

Очакванията, че Министерството на финансите на САЩ ще увеличи емитиранията за фискалната 2023 г., която започва през октомври, което може да помогне за облекчаване на излишъка от входящи потоци при репо сделките, казаха анализатори.

Джоузеф Абате от Barclays изчислява, че банковите резерви ще паднат до 2,3 трилиона долара тази година, което е опасно близо до това, което той нарече "минимално достатъчно ниво" на банките от 2 трилиона долара. Изтичането на депозити започва да тежи върху техните баланси.

И все пак за много големи банки тези депозити така или иначе са нежелани.

Тъй като балансът на Фед се увеличи с количественото облекчаване по време на пандемията, с това нараснаха и банковите резерви, депозирани в централната банка. След като резервите достигнаха ниво, при което банките не бяха склонни да поемат регулаторните разходи в балансите си, те започнаха да отказват депозити.

През април 2020 г. Фед временно изключи ценните книжа и депозити в централната банка от съотношението на допълнителния ливъридж (SLR), мярка за капиталова адекватност, тъй като излишъкът от банкови депозити и облигации повиши капиталовите изисквания на банките за това, което се счита за безопасни активи.

Тази мярка обаче беше отменена и големите банки трябваше да се върнат към наличието на допълнителен капитал за поемане на загуби срещу държавни облигации и депозити в централната банка.

„Банките все още нямат желание да увеличат депозитите поради регулаторни разходи при липсата на SLR облекчение и искат да освободят баланса си“, каза Имран Сидики, портфолио мениджър в Mosaic Capital. „По фин начин те изпращат съобщение до Фед да осигурят някаква форма на постоянно SLR облекчение“, добавя той.

Ако Федералният резерв промени SLR и даде на банките глътка въздух при регулаторните разходи, това трябва да накара тези финансови институции да приемат повече депозити и да помогнат за стабилизиране на резервите. Фед по-рано тази година каза, че ще преразгледа този коефициент на ливъридж, но все още не е публикувал предложение.