Тук сте по друг повод, но нека започнем с Джей Пауъл, който намекна, че може би няма да се наложи да повишат лихвите толкова колкото смятаха първоначално заради натиска върху кредитирането. По време на цикъл на затягане, банките ва свой ред винаги затягат кредитирането. Това е съвсем нормално, но дали това, което виждаме е нормално или не?

Тази седмица на една двудневна конференция присъстваха над 70 банки и финансови компании. Има теория, има и реалност. Реалността показва, че много регионални банки се стремят да свият баланса си, те са притеснени от допълнителните правила за капитала, които могат да влязат в сила. Те разполагат с по-малко депозити, които да превръщат в заеми и повече инспекции за търговските имоти.

Затягането в кредитирането е нормално, когато наближава спад, но почти всички усилия на регулаторите и на Вашингтон през последните 15 години бяха насочени към това всички регулации да са контра циклични, а случващото се в момента подкрепя цикъла. С наближаването на спад, започва да се говори за чувствително увеличаване на нивото на капитала, така че да, това ще има угнетяващ ефект за икономиката. Ето защо те съзнават и признават, че не трябва да увеличават лихвите толкова, колкото биха ги увеличили в друг случай.

Да поговорим още за регулаторната страна. Мишел Боумън засегна този проблем по-рано в Далас, Джанет Йелън води разговори с директорите на банки. Боумън повдигна въпроса, че ако се увеличат регулаторните изисквания за малките и средни банки, ще започне консолидация и смаляване на пазара. В САЩ има много банки и Джанет Йелън също го подчерта и изглежда е казала на директорите, че е възможно да са необходими още сливания. Съгласен ли сте с това?

Съгласен съм. Вече четири десетилетия анализирам банки и четири десетилетия съм съгласен с това. Има над 5 хиляди банки, а този брой би трябвало да намалее наполовина през следващите 10 години, за да има нормална икономика. Идеята за такова „учебно“ сливане като покупката на First Republic от JPMorgan не е перфектна.

Какво трябваше да направят?

Трябваше по-бързо да разрешат сливанията през последните 15 години, трябваше да улеснят процеса, трябваше да ускорят одобренията. Проблемите със сливанията на банките започват, когато те искат да сключат сделка, но не могат.

Това беше първата ми работа във финансите - работех във Фед в края на 80-те и имаше 60-дневен период, когато се опитвахме някое сливане да бъде одобрено. А сега, идеята за ограничаване на банковите сливания… вижте, намерението не беше лошо – да няма прекалена концентрация на власт сред най-големите банки.

Разбирам, но то имаше обратния ефект и направи рововете около големите банки още по-дълбоки. Всички приказки за ограничаване на банковите сливания, аз ги наричам „Закон за защитата на Джейми Даймън“.

Защо се опитвате да защитавате JPMorgan и Bank of America? Нужни са повече банки, които да се конкурират с JPMorgan, които имат среща на инвеститорите днес.

- 1 В България ще се закриват заводи - няма да останем остров на стабилността

- 2 За социалните мрежи идва "моментът на цигарите“

- 3 Цените на имотите може да се увеличат с до 25% тази година, тъй като има дефицит

- 4 Изпълнителната заповед на Тръмп за душовете включва сериозна изненада

- 5 Примирие между Тръмп и Си изглежда непостижимо, докато Китай се готви за дълга война

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Без ток във Варна на 15 април 2025

Без ток във Варна на 15 април 2025  15 април е ден на трагедии!

15 април е ден на трагедии!  Времето във Варна на 15 април 2025

Времето във Варна на 15 април 2025  Велики вторник e!

Велики вторник e!

С болничен по празниците: Какви пари ще ви изплатят

С болничен по празниците: Какви пари ще ви изплатят  Жилищата в София поскъпнаха с над 160%

Жилищата в София поскъпнаха с над 160%  Руски съд изпрати американец на психиатрично лечение в болница

Руски съд изпрати американец на психиатрично лечение в болница  Кьовеши: Разследването на българския европрокурор е бързо, но задълбочено

Кьовеши: Разследването на българския европрокурор е бързо, но задълбочено

Футболна звезда отново в съда, може да лежи 15 години в затвора

Футболна звезда отново в съда, може да лежи 15 години в затвора  Кирил Милов: Посвещавам медала на дъщеря ми Яна

Кирил Милов: Посвещавам медала на дъщеря ми Яна  Бивш на Литекс и ЦСКА с любопитен трансфер

Бивш на Литекс и ЦСКА с любопитен трансфер  Ванкувър тресна Сан Хосе на вратаря Александър Георгиев след продължение в НХЛ

Ванкувър тресна Сан Хосе на вратаря Александър Георгиев след продължение в НХЛ

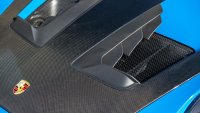

Европа забранява и карбона?

Европа забранява и карбона?  "Малката" G-класа на Mercedes ще струва наполовина

"Малката" G-класа на Mercedes ще струва наполовина  Нова джаджа на BMW помпа гумите в движение

Нова джаджа на BMW помпа гумите в движение  Eдинственият, който не губи от Тръмп: Renault

Eдинственият, който не губи от Тръмп: Renault

дава под наем, Двустаен апартамент, 90 m2 София, Манастирски Ливади, 615 EUR

дава под наем, Двустаен апартамент, 90 m2 София, Манастирски Ливади, 615 EUR  дава под наем, Етаж от къща, 100 m2 София област, Ярема в.з., 350 EUR

дава под наем, Етаж от къща, 100 m2 София област, Ярема в.з., 350 EUR  продава, Двустаен апартамент, 65 m2 София, Люлин 3, 145000 EUR

продава, Двустаен апартамент, 65 m2 София, Люлин 3, 145000 EUR  продава, Тристаен апартамент, 132 m2 Стара Загора, кв. Три Чучура - Север, 112000 EUR

продава, Тристаен апартамент, 132 m2 Стара Загора, кв. Три Чучура - Север, 112000 EUR  дава под наем, Двустаен апартамент, 49 m2 София, Обеля, 450 EUR

дава под наем, Двустаен апартамент, 49 m2 София, Обеля, 450 EUR