Компании и правителства по света заливат дълговите пазари с облигации и заеми, като заемат пари, докато лихвените проценти спадат, а президентските избори в САЩ наближават.

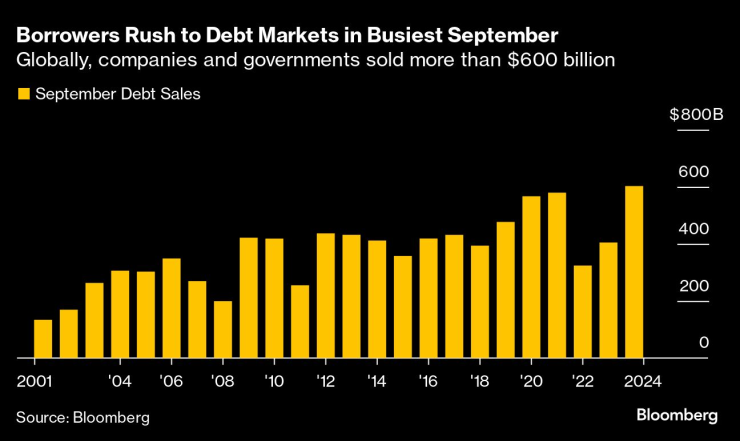

Повече от 1,226 емитенти на дългове продадоха облигации и заеми на стойност над $600 милиарда през септември, според данни, събрани от Bloomberg. Това е най-голямото количество за този месец в сравнение с данните за последните над две десетилетия.

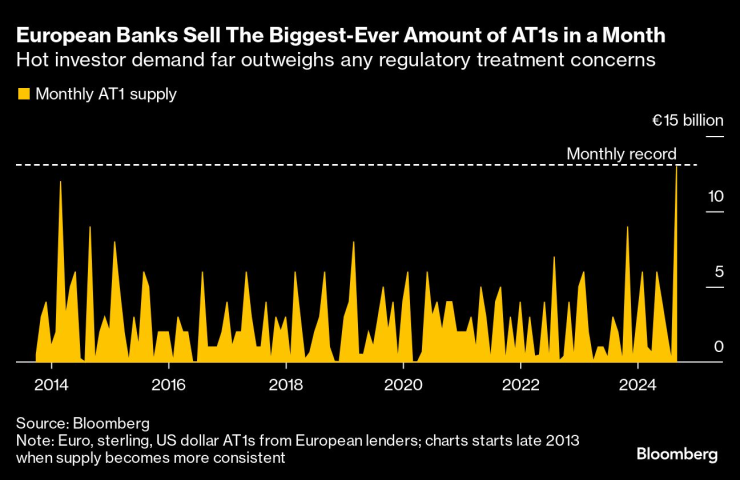

Издаването на облигации с висок рейтинг в САЩ беше най-активното в историята за септември. Европейските банки продадоха рекорден брой облигации от Допълнителен слой 1 (Additional Tier 1). Офшорният пазар на Китай за облигации, деноминирани в юани, счупи рекорд за единичен месец, докато собственикът на TikTok, ByteDance Ltd., планира заем от $10,8 милиарда, който ще бъде най-голямата корпоративна заемна сделка в Азия, изключвайки Япония.

Компаниите се опитват да заемат пари преди президентските избори в САЩ, които могат да доведат до нестабилност на дълговите пазари и да увеличат опасенията за инфлация, както и преди да влязат в периоди на затъмнение за отчетите. В същото време те се възползват от силното търсене, тъй като инвеститорите купуват облигации преди централните банки да намалят лихвените проценти допълнително. По-ниските рискови премии също мотивират емитентите да действат бързо.

„Пазарът беше широко отворен и спредовете са тесни. От гледна точка на емитента, в корпоративния свят, това са доста добри условия“, каза Кати Джоунс, главен стратег за фиксиран доход в Schwab Center for Financial Research. „Ако съм емитент и наистина трябва да приключа нещо, бих искала да го направя преди изборите, защото може да стане много шумно, волатилно и несигурно.“

Заемателите се втурват към дълговите пазари в най-натоварения септември.

Наводнение от сделки

Компаниите с висок кредитен рейтинг заеха $170 милиарда през септември, което е най-активният месец в историята. На пазара на левъриджирани заеми (leveraged loan market) стартираха сделки на стойност $128 милиарда този месец, преминавайки границата от $100 милиарда за първи път, според данни на Bloomberg, датиращи от 2013 г. На пазара на висока доходност повече от 50 компании продадоха почти $37 милиарда облигации.

Заемната кампания беше глобална. В Европа продажбите на облигации от Допълнителен слой 1 (Additional Tier 1) възлизат на около €13 милиарда ($14,5 милиарда). Компаниите от региона на Азия и Тихоокеанския басейн продадоха облигации на стойност над $42 милиарда в долари и евро през септември, което е най-високото за всеки месец от януари миналата година. Тази цифра е и най-високата за всеки септември през последните три години, като облигациите в долари представляват около $33 милиарда. Компаниите в Китай продадоха доларови облигации на стойност $7,6 милиарда, водени от гиганта за доставка на храна Meituan, който зае $2,5 милиарда.

„Емитентите виждат спредове, които са близо до исторически минимуми, което е привлекателно от гледна точка на заемането“, каза Мегън Робсън, ръководител на стратегията за кредитиране в САЩ в BNP Paribas.

Издаването на дълг на пазарите на структурирано финансиране също е силно. Продажбите на нови емисии на обезпечени заеми (collateralized loan obligations) са нараснали с почти 70% до $142 милиарда, докато продажбите на обезпечени ценни книжа (asset-backed securities) в САЩ са достигнали $277 милиарда досега тази година, което е с почти 25% повече от миналата година, според данни на Bloomberg News.

На пазара на търговски недвижими имоти емитирането на ценни книжа, обезпечени с търговски ипотечни кредити (private label commercial mortgage backed securities), е нараснало със 146% досега тази година до $80 милиарда, показват данните. Това е резултат от възстановяването на продажбите от ниските нива, породени от опасения относно този клас активи миналата година.

Европейските банки продават най-голямото количество AT1 облигации за един месец.

Бъдещи очаквания

Неха Кода, ръководител на стратегията за заеми в Bank of America Corp., залага, че темпът на емисии ще се забави с наближаването на изборния сезон. Мегън Робсън от BNP Paribas е съгласна.

„Очакваме темпът на емисии да се забави през октомври“, каза Робсън. Когато се сравняват изборни и не-изборни години, обикновено предлагането през октомври е по-ниско през изборни години, добави тя. Според нея по-важният фактор за бъдещето ще бъдат данните за растежа.

„Ако данните продължават да бъдат положителни, настроенията ще бъдат силни“, каза Робсън. „Но ако получим по-слаби данни, ще има повече опасения относно растежа и по-голяма волатилност, което би могло да бъде потенциален възпиращ фактор за предлагането.“

Още по темата

- 1 Германци купуват имоти в България, еврозоната ще привлече още

- 2 Мъск спъва електрическата революция, която започна

- 3 Войната на Русия срещу Украйна навлиза в опасна нова фаза

- 4 Байдън направи услуга на Тръмп с американските ракети в Украйна

- 5 Страховете от пълна капитулация на Украйна са пресилени

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Азербайджан предложи финансиране за климатичния преход от 1 трлн. долара годишно

Азербайджан предложи финансиране за климатичния преход от 1 трлн. долара годишно  Турската централна банка отново остави лихвените проценти без промяна

Турската централна банка отново остави лихвените проценти без промяна  Боян Рашев: Бизнесите в България винаги са се опитвали да се развиват устойчиво

Боян Рашев: Бизнесите в България винаги са се опитвали да се развиват устойчиво  Юнкер: Надявам се Германия да води по-силна проевропейска политика

Юнкер: Надявам се Германия да води по-силна проевропейска политика

Евакуираха хора от жилищен блок в Свети Влас заради пожар

Евакуираха хора от жилищен блок в Свети Влас заради пожар  Международният наказателен съд издаде заповед за ареста на Бенямин Нетаняху

Международният наказателен съд издаде заповед за ареста на Бенямин Нетаняху  Молитви за здраве и доброта в Деня на християнското семейство

Молитви за здраве и доброта в Деня на християнското семейство  Обедна емисия

Обедна емисия

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Парцел, 21328 m2 Варна област, с.Разделна, 194987.21 EUR

продава, Парцел, 21328 m2 Варна област, с.Разделна, 194987.21 EUR  продава, Четиристаен апартамент, 234 m2 София, Малинова Долина, 290220 EUR

продава, Четиристаен апартамент, 234 m2 София, Малинова Долина, 290220 EUR  продава, Тристаен апартамент, 112 m2 София, Малинова Долина, 212971 EUR

продава, Тристаен апартамент, 112 m2 София, Малинова Долина, 212971 EUR

Путин изчезна: Не се е появявал публично рекордните 14 дни

Путин изчезна: Не се е появявал публично рекордните 14 дни  Полицията в Симитли спря сблъсъци заради тротоар и лавка

Полицията в Симитли спря сблъсъци заради тротоар и лавка  Хващат пиян шофьор, сменя го друг - още по-пиян

Хващат пиян шофьор, сменя го друг - още по-пиян  Шулева: Има натрупани дисбаланси в пенсионната система

Шулева: Има натрупани дисбаланси в пенсионната система

Илон Мъск се подигра на новата реклмна кампания на Jaguar

Илон Мъск се подигра на новата реклмна кампания на Jaguar  Миниатюрна Skoda с 280 коня се продава на цената на два iPhone-а

Миниатюрна Skoda с 280 коня се продава на цената на два iPhone-а  BYD отбеляза пускането на 10 милиона електрифицирани коли

BYD отбеляза пускането на 10 милиона електрифицирани коли  Tesla се сгромоляса в Европа през октомври

Tesla се сгромоляса в Европа през октомври