Трейдърите залагат на рали на облигациите с две намаления на Фед за 2024 г.

Инерцията се засилва и на паричния пазар, като проучването на JPMorgan Chase & Co. сигнализира за най-големия нетен дълг от около месец насам

Обновен: 13:04 | 19 юни 2024

Трейдърите залагат на ръст на щатските съкровищни облигации, като отново влизат в бича търговия, от която бяха избягали в навечерието на данните за инфлацията и решението на Федералния резерв от миналата седмица.

Търсенето на фючърсни контракти, които могат да се възползват от ралито на пазара на облигации, се възстанови през последната седмица, като инвеститорите бяха подтикнати от икономическите показатели - от намаляването на ценовия натиск до слабите продажби на дребно - които подкрепят тезата за по-ниски лихвени проценти в САЩ. Пазарът предвижда две намаления на лихвените проценти с четвърт пункт през 2024 г. в сравнение с прогнозата на представителите на Фед за едно.

Инерцията се засилва и на паричния пазар, като проучването на JPMorgan Chase & Co. сигнализира за най-големия нетен дълг от около месец насам.

Това е навременна промяна за трейдърите, които почти бяха изоставили залозите за рали точно преди рядкото двойно рисково събитие миналата седмица - данните за инфлацията и решението на Фед за лихвените проценти. До края на миналата седмица новите дълги позиции доминираха при покачването на пазара на облигации, при което доходността по 10-годишните облигации спадна под 4,20% в петък за първи път от 1 април насам, сочат данните за позиционирането.

Във вторник държавните ценни книжа поскъпнаха, след като данните за продажбите на дребно в САЩ подхраниха очакванията за по-ниски разходи по заемите в САЩ.

Откритият интерес, или размерът на новия риск, държан от търговците, нарасна значително. Моделите на открития интерес съответстваха и на покриването на къси позиции, тъй като пазарът на суапове преоценяваше около двете намаления на лихвените проценти с 25 базисни пункта за годината.

Данните на CFTC подкрепиха подобна тенденция, като мениджърите на активи агресивно разчистваха къси позиции във фючърси, свързани с обезпечения лихвен процент по овърнайт финансирането, чак до данните за инфлацията от миналата сряда. Те обърнаха нетните си дълги позиции за първи път от началото на юли 2023 г. насам.

Ето обобщение на последните показатели за позициониране на пазара на лихвени проценти:

Клиенти на JPMorgan с бичи настроения

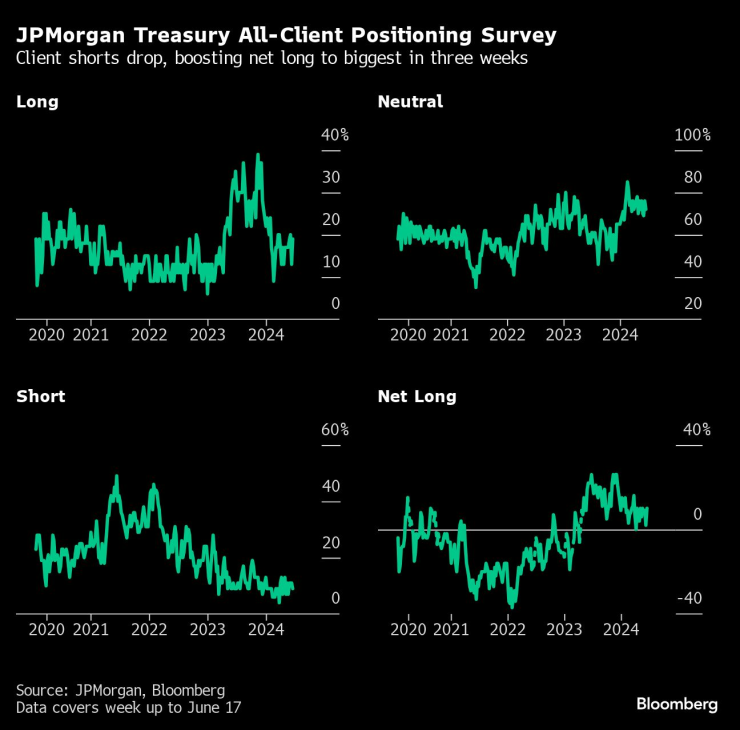

През седмицата до 17 юни проучването на клиентите на JPMorgan за съкровищните облигации показа, че дългите позиции са се увеличили с 6 процентни пункта, което доведе до най-високото нетно дълго число за всички клиенти от 20 май насам. Късите позиции намаляха с 2 процентни пункта през седмицата, а неутралните - с 4 процентни пункта.

Проучване на позиционирането на всички клиенти на JPMorgan Treasury. Късите позиции на клиентите намаляват, което увеличава нетната дълга позиция до най-голямата от три седмици насам

Премия за опции по-близо до неутралната

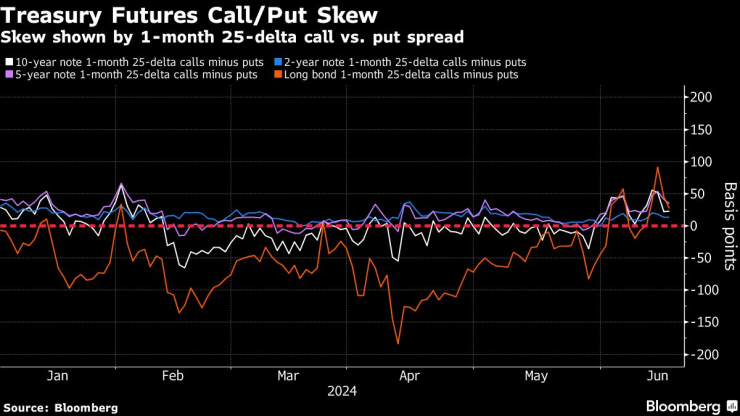

След като в края на миналата седмица премията за хеджиране на ралито при ДЦК се повиши до най-високите си нива за годината, отклонението се върна към почти неутрално, тъй като доходността остава в рамките на дъната от миналата седмица. За намаляването на премията за кол-облигации помогнаха трейдърите, които ликвидираха дълги позиции във фючърси, които се оказаха доминираща сила зад разпродажбите в понеделник. Последните забележителни потоци от опции върху съкровищни облигации включваха голяма продажба на 10-годишни септемврийски опции с премия от около 30 млн. щатски долара, която във вторник бе обявена като нова позиция.

Склонност на кол/пут фючърсите върху съкровищни облигации. Наклонението е показано от 1-месечния 25-делта спред между кол и пут

Мениджър на активи обръща нетно дълги фючърси на SOFR

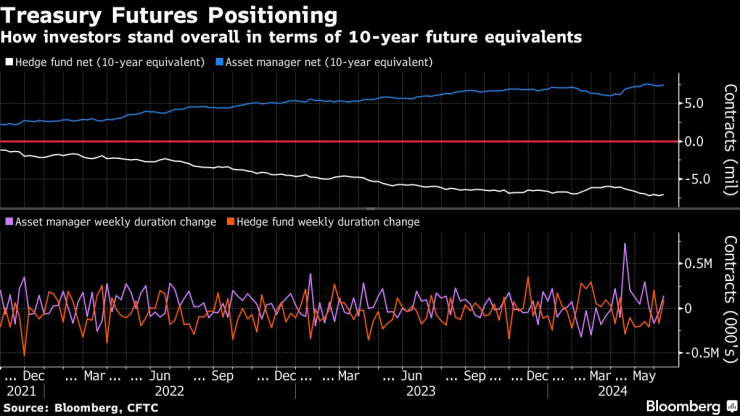

По данни на CFTC до 11 юни мениджърите на активи бяха "бичи" настроени, като добавиха към нетната дълга дюрация от двугодишни до ултрадълги облигационни фючърси около 140 000 еквивалента на 10-годишни облигации. При SOFR фючърсите мениджърите на активи добавиха 8,2 млн. щатски долара на базисен пункт риск, обръщайки нетната дълга позиция в процеса за първи път от 4 юли насам. Междувременно хедж фондовете развързаха нетната къса позиция във фючърсите върху ДЦК с еквивалента на около 95 000 еквивалента на 10-годишни облигации.

Позициониране на фючърсите върху съкровищни облигации. Как стоят инвеститорите като цяло по отношение на еквивалентите на 10-годишните фючърси

Активни опции за SOFR

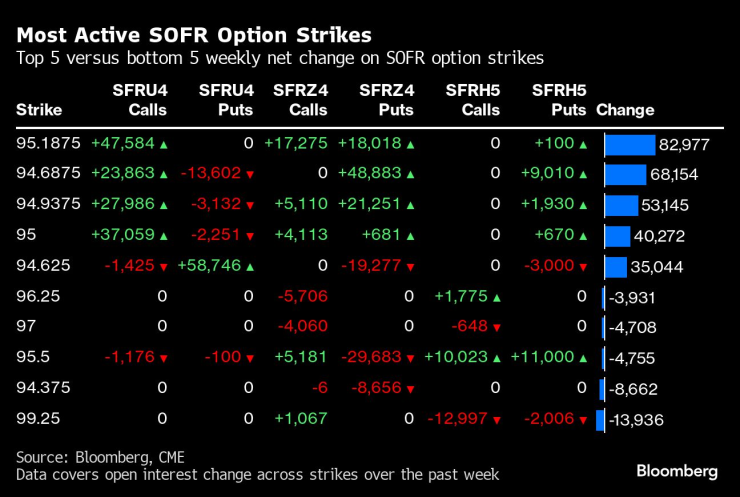

Трите най-търгувани страйка до тенор март 25 г. през изминалата седмица са тези, участващи в пут-флайна SOFR декември 24 г. 95,1875/94,9375/94,6875, който беше купен силно в петък, като потоците включваха 35 000 купувачи на цена 6,25, което показа, че откритият интерес е нов риск. През изминалата седмица страйкът от 98,1875 се появи и в кол спреда SOFR Sep24 95,125/95,1875, който бе купен от 55 000 души на цена 0,5, с което позиционирането в структурата достигна около 90 000 души.

Най-активни опционни удари на SOFR. Първите 5 спрямо последните 5 седмични нетни изменения на опционните страйкове на SOFR

Температурна карта на опциите SOFR

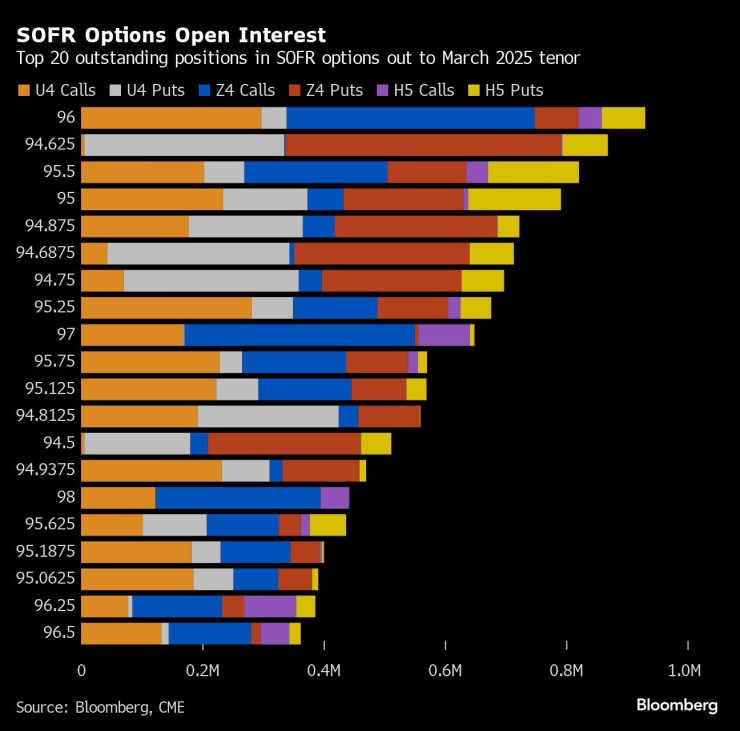

При опциите SOFR до 25 март най-активният страйк е на ниво 96,00, еквивалентно на 4% ставка. Големите сделки, включващи този страйк, включват SOFR Mar25 96.00/95.50/95.00 put fly и SOFR Sep25 96.75/96.00/95.25 put fly. Последните популярни сделки включваха и кол спреда SOFR Dec24 96.00/97.00, който се търгуваше още през май.

Открит интерес към опции SOFR. 20-те най-големи неизплатени позиции в опции на SOFR с продължителност до март 2025 г.