Тазгодишното рали на фондовия пазар в САЩ е достатъчно силно, за да издържи още едно покачване на доходността на облигациите, според последното проучване на Markets Live Pulse.

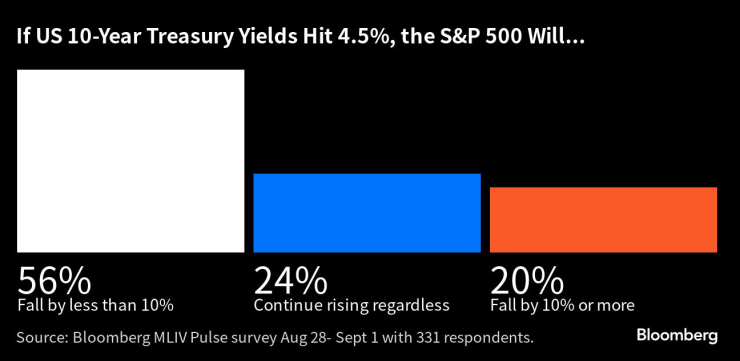

Докато идеята за мекото приземяване за най-голямата икономика в света набира скорост, мнозинството от 331 респонденти очакват загубите за индекса S&P 500 да бъдат ограничени до по-малко от 10%, ако доходността на 10-годишните държавни облигации възобнови покачването си и достигне 4,5%. Това би позволило на бенчмарка на американските акции да задържи част от своите 18% печалби от началото на годината.

„Ако получим по-високи лихвени проценти и доходност на облигациите, това вероятно ще се дължи на факта, че макроикономиката изненадва в посока нагоре“, каза Кристофър Хиорнс, портфолио мениджър в EdenTree Investment Management Ltd. „Така че акциите, осигуряващи защита срещу инфлация, може да не са толково лошо място в сравнение с облигациите.

Доходността на 10-годишните облигации достигна 16-годишен връх от 4,36% през август, тъй като постоянната устойчива икономика на САЩ кара инвеститорите да залагат, че лихвените проценти ще останат високи. Скокът в доходността направи август най-лошия месец за S&P 500 от февруари насам, въпреки че индикаторът на акциите остава на значително по-високи нива, отколкото през предишни периоди, когато доходностите бяха толкова високи, колкото са сега.

Тъй като Федералният резерв е готов да поддържа повишени разходи по заеми, докато инфлацията не достигне убедително целта на централната банка на САЩ от 2%, има повече място за още покачване на доходността. Президентът на Федералния резерв на Кливланд Лорета Местър каза в петък, че инфлацията остава твърде висока въпреки последните подобрения.

Въпреки това, стратезите очакват всяко повишение да бъде ограничено до близо 4,5%. Подобна доходност на 10-годишния облигация би понижила целта на S&P 500 Index в края на годината на екипа за стратегия за акции на HSBC Holdings Plc до 4500 от 4600 – оставяйки измерителя на акциите със 17% ръст през 2023 г.

Някои стратези очакват спад на доходността. Валтер Щуркенбум, главен инвестиционен стратег за EMEA & Asia Pacific в Northern Trust Asset Management, очаква доходността на 10-годишната облигация да се търгува около 4% до края на годината.

И по-нататъшните печалби от акциите може да са много по-трудни за постигане, отбелязва Вен Рам от MLIV. В свят, в който можете да заключите двугодишната доходност в САЩ на ниво под 5%, трябва да сте изключително оптимистично настроени относно основния растеж на приходите, за да се откажете от сигурността на паричните потоци, предлагани от държавните облигации. Също така е трудно да се сподели оптимизмът на пазара относно перспективата за меко кацане.

Анкетираните в проучването също прогнозират, че доходността на 10-годишните ценни книжа, защитени от инфлация, ще бъде по-ниска след пет години, което показва, че реалните лихвени проценти, дефинирани като номинални проценти минус инфлацията, ще се понижат.

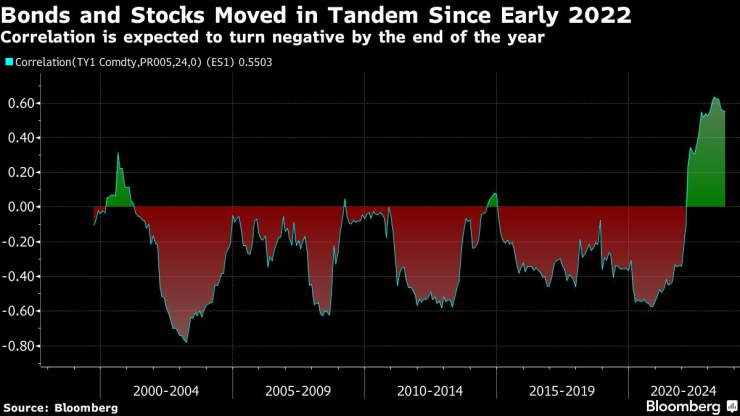

Междувременно корелацията между акциите и облигациите е положителна от началото на 2022 г., тъй като пазарите се подготвяха за кампанията на Фед за затягане на мерките за ограничаване на нарастващата инфлация. Малко над 50% от анкетираните очакват тази връзка да стане отрицателна до края на тази година, връщайки се към дългосрочната тенденция от този век.

В същото време анкетата показа, че 59% от инвеститорите все още смятат портфолио, състоящо се от 60% акции и 40% облигации, за жизнеспособна инвестиционна стратегия. Такива портфейли бяха ударени миналата година, тъй като и двата класа активи паднаха в тандем, отбелязвайки най-лошото представяне на стратегията от 2008 г. насам. Тази година тя се повиши с 12%.

Задържащата сила на ралито на акциите в САЩ през 2023 г. изненада няколко участници на пазара, но биковете сочат солиден икономически растеж на фона на високите лихвени проценти като знак за увереност. Превъзходни технологични имена, подкрепени от лудостта за всичко, свързано с изкуствения интелект, помогнаха за поддържането на тези печалби.

Въпреки това повечето респонденти в проучването MLIV считат недвижимите имоти и технологиите като най-застрашени от 4,5% доходност на държавните облигации, докато повече от половината казват, че банките ще бъдат най-големите печеливши. Спадът на технологичните акции би бил значителен, тъй като индексът Nasdaq 100 скочи с 42% досега през 2023 г.

„Трябва да сме загрижени за губещи части от технологичния сектор, но очаквам, че печелившите технологични компании, които са големи и допринасят значително за индексите, трябва да са донякъде имунизирани срещу по-високи доходности“, каза Раджеев Де Мело, глобален макро портфолио мениджър в Gama Asset Management SA.

Нарастващата загриженост относно акциите с високи оценки, като тези в технологичния сектор, се отразява и от повече от 50% от участниците в проучването на MLIV, които очакват ценните акции да наваксат или дори да надминат своите колеги в растеж до края на годината. Досега S&P 500 Growth Index – който включва Apple Inc. и Nvidia Corp. – превъзхожда S&P 500 Value Index с най-много от 2020 г. насам.

„Смятаме, че доходността е пикова, спадовете в акциите ще бъдат купени от мениджъри, които са се представили по-слабо и трябва да играят наваксване до края на годината, а прогнозите за печалбите продължават да се преразглеждат скромно нагоре“, каза Томас Хейс, председател на Great Hill Capital. „Това е идеална среда.“

Още по темата

- 1 Възход или падение носи Тръмп на САЩ? Попитахме експертите

- 2 Иран е на колене, ако не преговаря по ядрената програма, може да последват удари

- 3 България може да е водеща в превъоръжаването на Европа със своя развоен потенциал

- 4 Goldman отново намалява годишната цел за S&P 500 заради ефекта на митата

- 5 Ще пукне ли „Балканска пролет“?

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Съдът във Варна отряза искане на обвинен в разпространение на наркотици

Съдът във Варна отряза искане на обвинен в разпространение на наркотици  Район „Одесос“ няма да работи днес поради профилактика на електрозахранването

Район „Одесос“ няма да работи днес поради профилактика на електрозахранването  Желязков обеща 35 милиона лева за пенсионери за Великден

Желязков обеща 35 милиона лева за пенсионери за Великден  Община Варна задължи фирма да почисти неправомерно изхвърлен боклук край Каменар

Община Варна задължи фирма да почисти неправомерно изхвърлен боклук край Каменар

Край на спекулациите: Джон Уик се завръща с пети филм

Край на спекулациите: Джон Уик се завръща с пети филм  Срокът за 5% отстъпка върху местните данъци в София изтича на 30 април

Срокът за 5% отстъпка върху местните данъци в София изтича на 30 април  Кабинетът отпуска 35 млн. лева за великденски добавки за 700 000 пенсионери

Кабинетът отпуска 35 млн. лева за великденски добавки за 700 000 пенсионери  Обилни валежи причиниха наводнения в района на Скопие

Обилни валежи причиниха наводнения в района на Скопие

Разкриха най-опасния противник за Усик, ще се изненадате кой е той

Разкриха най-опасния противник за Усик, ще се изненадате кой е той  От Сосиедад скочиха на съдията след драмата с Реал Мадрид

От Сосиедад скочиха на съдията след драмата с Реал Мадрид  Мачовете по телевизията днес, 2 април

Мачовете по телевизията днес, 2 април  ЦСКА се радваше сякаш е станал шампион в „Надежда“

ЦСКА се радваше сякаш е станал шампион в „Надежда“

Само четири марки електромобили са на печалба

Само четири марки електромобили са на печалба  Верстапен и Ferrari печелят най-много във F1

Верстапен и Ferrari печелят най-много във F1  Картел: ЕК глоби европейски производители с половин милиард евро

Картел: ЕК глоби европейски производители с половин милиард евро  Защо оригиналният акумулатор изкарва два пъти повече от купения от магазина

Защо оригиналният акумулатор изкарва два пъти повече от купения от магазина

продава, Къща, 120 m2 Варна област, с.Аврен, 90000 EUR

продава, Къща, 120 m2 Варна област, с.Аврен, 90000 EUR  дава под наем, Едностаен апартамент, 42 m2 София, Витоша, 368.29 EUR

дава под наем, Едностаен апартамент, 42 m2 София, Витоша, 368.29 EUR  продава, Четиристаен апартамент, 100 m2 София, Център, 299000 EUR

продава, Четиристаен апартамент, 100 m2 София, Център, 299000 EUR  дава под наем, Четиристаен апартамент, 115 m2 София, Манастирски Ливади, 925 EUR

дава под наем, Четиристаен апартамент, 115 m2 София, Манастирски Ливади, 925 EUR  продава, Тристаен апартамент, 130 m2 София, Център, 385000 EUR

продава, Тристаен апартамент, 130 m2 София, Център, 385000 EUR