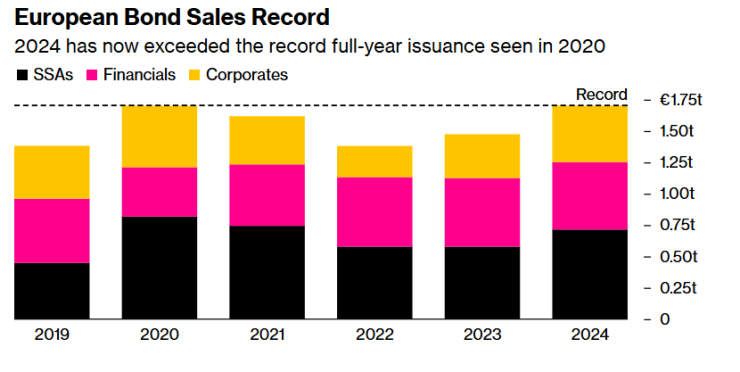

Емитирането на облигации в Европа достигна рекордните 1,705 трилиона евро през тази година, преминавайки рекордната граница, поставена през 2020 г.

Продажбите на дълг на публично делегирания пазар в региона достигнаха този връх в четвъртък, според данни, събрани от Bloomberg. Цифрата включва публично предлагане на емисии деноминирани в евро, британски лири и щатски долари, продадени в Европа.

Държавните, наднационалните и агенционните дружества, както и финансовите институции, бяха в челните редици на масовото вземане на заеми. Необходимостта да се финансират все по-големи дългови пакети стимулира емитирането от страна на кредитополучатели от публичния сектор, като пример за това е Обединеното кралство.

Службата за управление на дълга на страната набра 4,25 млрд. паунда чрез продажба на дълг във вторник - първата подобна сделка, откакто финансовият министър Рейчъл Рийвс обяви 40 млрд. паунда увеличение на данъците и ускори заемането на средства миналия месец. Търсенето надхвърли 65 млрд. лири, което беше най-високото ниво на търсене за предлагане на индексирани облигации. Държави като Белгия, Франция, Гърция, Италия и Испания също отбелязаха рекордни заявки за своя дълг.

Количеството на новите емисии е поразително, като се има предвид, че то надминава рекорда, поставен преди четири години, когато кредитополучателите се втурнаха към пазара, за да укрепят финансите си в условията на пандемията.

„Огромните обеми на емитиране на облигационния пазар бяха усвоени много бързо тази година“, каза Паула Вайсхубер, ръководител на капиталовите пазари за корпоративен дълг за Европа, Близкия изток и Африка в Bank of America. „Спредовете са на атрактивни нива, а емитентите вече са се подготвили за 2025 г.“.

От началото на годината съвкупният индекс на Bloomberg за корпоративен инвестиционен клас в евро е с възвръщаемост от 4,67%, а индексът на Bloomberg за високодоходна доходност в евро - 7,42% за същия период.

Банките и компаниите за недвижими имоти бяха сред тези, които се възползваха максимално от почти постоянните благоприятни пазарни условия, за да наберат нов дълг.

Във вторник шведската Heimstaden Bostad AB продаде първото свежо предлагане на първичен дълг от компания за недвижими имоти от края на 2021 г. насам. Миналата седмица австрийската Raiffeisen Bank International AG набра нов капитал, за да замени облигации от допълнителен капитал от първи ред повече от шест месеца след провала на по-ранна сделка.

„Част от тази устойчивост се дължи на технически фактори като положителни притоци“, пише в бележка Бенджамин Мелман, главен инвестиционен директор на Edmond de Rothschild Asset Management.

Продажбите вероятно ще бъдат още по-високи през следващата година и 2026 г., тъй като ще настъпят падежи на високи нива на дълг, каза Джем Келтек, кредитен стратег в Deutsche Bank Research.

„Основният риск за това е бързото влошаване на перспективите за растеж в Европа и по-всеобхватните заплахи за митата в САЩ, отколкото пазарът очаква“, казва Келтек. „Това би могло да натежи на по-широките пазарни нагласи, да затвори временно достъпа до първичния пазар и да накара емитентите да преоценят.“