Все по-засилващият се контрол от страна на инвеститорите за това кога милиардите, похарчени за изкуствен интелект, ще се отразят на продажбите и печалбата, ще бъде доминиращ, когато Microsoft Corp. и Meta Platforms Inc. отчетат приходите си по-късно в сряда.

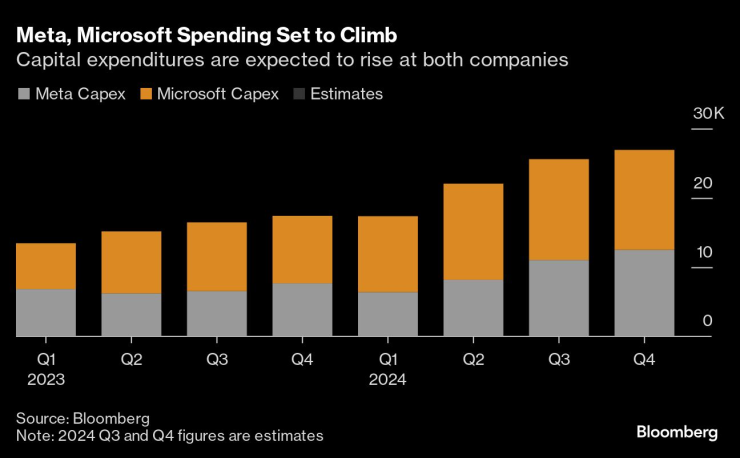

Капиталовите разходи на Microsoft се оценяват на около 14,6 млрд. долара през последното тримесечие, което е скок с повече от 45% спрямо предходната година, според оценки, събрани от Bloomberg. В Meta се очаква разходите да са нараснали с почти 70% до 11 млрд. долара.

„За разработването на изкуствен интелект се изразходва огромен капитал - ние всъщност търсим много конкретно кой го монетизира, кой всъщност дава възвръщаемост на инвестициите и как изглежда тя“, казва Брайън Мълбъри, мениджър на клиентско портфолио в Zacks Investment Management.

Инвеститорите се отнасят предпазливо към технологичните мегакомпании, като се имат предвид огромните разходи за изкуствен интелект, скъпите оценки и забавянето на растежа на печалбите, които поставят на изпитание статута на групата като пазарен лидер. Индексът на „Великолепната седморка“ на технологичните мегаакции, проследяван от Bloomberg, се опитва да възстанови високите си стойности от юли.

„Трябва да покажете, че огромните ви инвестиции в изкуствен интелект действително водят до приходи“, казва Пол Марино, главен директор по приходите в Themes ETFs. „И ако успеете да направите тези неща, мисля, че ще бъдете много успешни.“

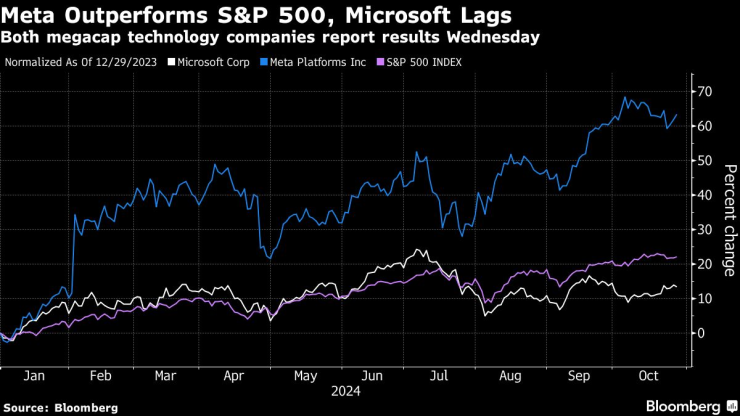

Натискът за отговори може да е по-голям сред инвеститорите на Microsoft. Акциите на компанията са вторите най-зле представящи се от групата на седемте, като изпреварват единствено Tesla Inc. тази година и се представят по-слабо от индекса S&P 500.

Meta се справя по-добре от бенчмарк индекса S&P 500, докато Microsoft изостава

Представянето на акциите на компанията е в застой, тъй като пазарът преценява разходите за изкуствен интелект спрямо забавянето на ръста на приходите от услугата за изчисления в облак Azure на Microsoft. Очаква се приходите да нараснат само с 1% спрямо предходната година при постоянна валутна база. През последното тримесечие забавянето на ръста на продажбите на Azure се отрази на акциите на Microsoft.

Засилената тревога на инвеститорите е „разбираема“, като се има предвид колко бързо нараснаха капиталовите разходи за инфраструктура за изкуствен интелект през тази година, пишат анализаторите на Piper Sandler, ръководени от Брент Браселин, в бележка от 22 октомври.

Все пак те смятат, че рискът Microsoft да превиши разходите си за ИИ е ограничен от инвестициите, които вече е направила в сгради и земя. Освен това силният оперативен паричен поток дава на компанията „гъвкавост да инвестира агресивно, като същевременно увеличава печалбата на акция и капиталовата възвръщаемост“, казва Браселин.

Анализаторите на Citi, ръководени от Тайлър Радке, виждат смесена конфигурация в тримесечния доклад и са съгласни, че разходите за AI са необходими, като същевременно очакват успокояващи коментари за Azure през втората половина на годината. Радке заяви, че Citi ще използва представянето на акциите като възможност за покупка.

Като цяло анализаторите очакват Microsoft да отчете 64,5 млрд. щатски долара приходи и 3,11 щатски долара коригирана печалба на акция, като и в двата случая ръстът е много по-бавен в сравнение с предходните тримесечия.

Настроението преди резултатите на Meta е по-различно, тъй като акциите на компанията са поскъпнали с 64% през тази година, което значително изпреварва средното за пазара. В последния си отчет компанията показа известен напредък в продажбите на реклами благодарение на изкуствения интелект, което ѝ дава повече време за изплащане на големите инвестиции.

Харчовете на двете компании за ИИ се очаква да се повишат

Въпреки че инвеститорите очакват повече доказателства за силата на изкуствения интелект, „високите очаквания и потенциалът за известен консерватизъм през четвъртото тримесечие“ носят заплаха от краткосрочна волатилност, пишат анализаторите на BofA Securities, ръководени от Джъстин Пост, в бележка от 22 октомври.

Анализаторите очакват Meta да отчете около 40 млрд. долара приходи за третото тримесечие, което е с около 18% повече от предходната година. Очаква се коригираната печелба на акция да скочи с близо 20% до 5,24 долара.

„Meta има по-дълъг път“, за да покаже добавена стойност от инвестициите в изкуствен интелект, казва Мълбъри в Zacks Investment. „Това е една от причините, поради които ще следим толкова внимателно какъв е техният напредък и защо реалните им прогнози за монетизиране на ИИ ще бъдат важни.“

Разбира се, и двете компании рискуват да разочароват инвеститорите, ако не изразходват достатъчно средства, което може да се разглежда като знак, че ще изостанат в тенденцията на изкуствения интелект.

„Главният изпълнителен директор на технологична компания е много по-вероятно да бъде уволнен за това, че не харчи достатъчно за ИИ, отколкото за това, че харчи твърде много“, казва Шана Сисел, президент и главен изпълнителен директор на Banrion Capital Management. „Защото в момента това е решаващият фактор.“

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Задържаха 270 кг стимуланти за полова мощ от Турция

Задържаха 270 кг стимуланти за полова мощ от Турция  Колко струва животът в България и в другите европейски страни?

Колко струва животът в България и в другите европейски страни?  Издирват младо момиче (СНИМКА)

Издирват младо момиче (СНИМКА)  Светът се сбогува с папа Франциск (ВИДЕО)

Светът се сбогува с папа Франциск (ВИДЕО)

Ирландската звезда Ройшийн Мърфи идва в България

Ирландската звезда Ройшийн Мърфи идва в България  Мъж е арестуван за обидни писма с екскременти до британски депутати

Мъж е арестуван за обидни писма с екскременти до британски депутати  Кючуков категоричен: Няма да има директни преговори Путин-Зеленски

Кючуков категоричен: Няма да има директни преговори Путин-Зеленски  Варна – Париж: Само на три часа разстояние това лято

Варна – Париж: Само на три часа разстояние това лято

Трагедия! Футболист почина по време на загрявка

Трагедия! Футболист почина по време на загрявка  Томас Мюлер взе решение за Фиорентина

Томас Мюлер взе решение за Фиорентина  Ла Лига отчете рекордни приходи от над 5 милиарда евро

Ла Лига отчете рекордни приходи от над 5 милиарда евро  Ева Брезалиева и Никол Тодорова ще участват на Световната купа в Ташкент

Ева Брезалиева и Никол Тодорова ще участват на Световната купа в Ташкент

Застрахователи обявиха McLaren за "тотал щета" заради няколко драскотини

Застрахователи обявиха McLaren за "тотал щета" заради няколко драскотини  Новите GT-R и Acura NSX ще бъдат на една платформа

Новите GT-R и Acura NSX ще бъдат на една платформа  Bugatti "скри" ключа за скорост на Tourbillon

Bugatti "скри" ключа за скорост на Tourbillon  Първото Audi без пръстени получи огромна мощност

Първото Audi без пръстени получи огромна мощност

продава, Тристаен апартамент, 105 m2 Бургас област, к.к.Слънчев Бряг, 125000 EUR

продава, Тристаен апартамент, 105 m2 Бургас област, к.к.Слънчев Бряг, 125000 EUR  продава, Къща, 253 m2 София, Панчарево (с.), 509900 EUR

продава, Къща, 253 m2 София, Панчарево (с.), 509900 EUR  продава, Тристаен апартамент, 160 m2 София, Изток, 650000 EUR

продава, Тристаен апартамент, 160 m2 София, Изток, 650000 EUR  продава, Четиристаен апартамент, 171 m2 София, Кръстова Вада, 515000 EUR

продава, Четиристаен апартамент, 171 m2 София, Кръстова Вада, 515000 EUR  продава, Парцел, 555 m2 Перник област, с.Долна Диканя, 45990 EUR

продава, Парцел, 555 m2 Перник област, с.Долна Диканя, 45990 EUR