Big Oil ще прибегне към заеми за обратно изкупуване на акции заради евтиния петрол

Обратното изкупуване на акции се превърна в крайъгълен камък в стратегията на Big Oil, тъй като ралито на суровините след пандемията доведе до рекордни печалби и предостави възможност да се привлекат инвеститори, които залагат на бързия преход към енергетика

20:00 | 28 октомври 2024

Обновен: 07:33 | 29 октомври 2024

Автор:

Кевин Кроули,Уилиам Матис

По-ниските цени на суровия петрол и маржовете на рафиниране вероятно ще принудят четири от петте най-големи петролни компании да вземат заеми, за да финансират обратното изкупуване на акции на стойност 15 млрд. долара за последното тримесечие, което поражда съмнения относно дългосрочната устойчивост на изплащанията.

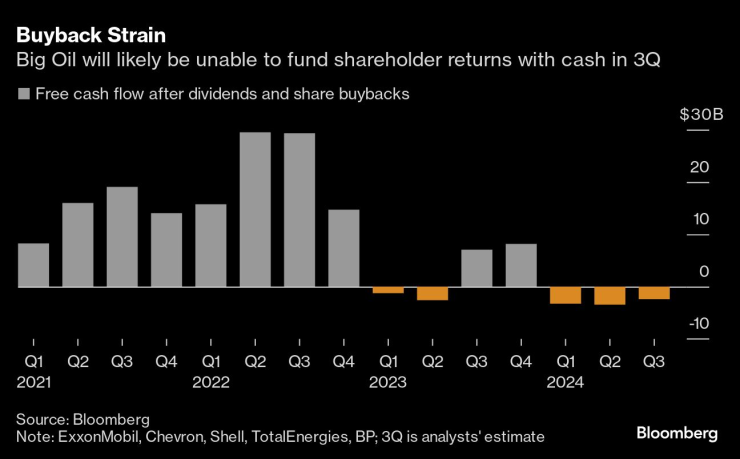

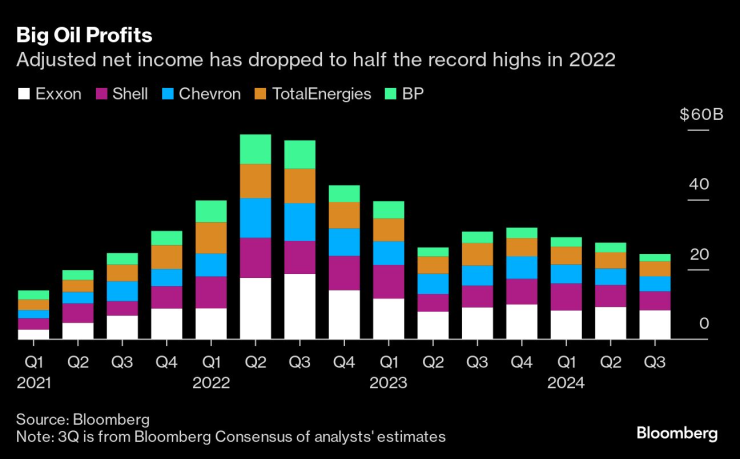

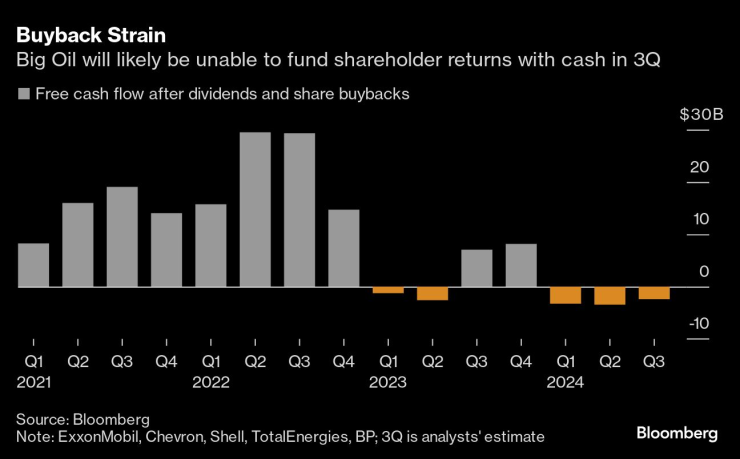

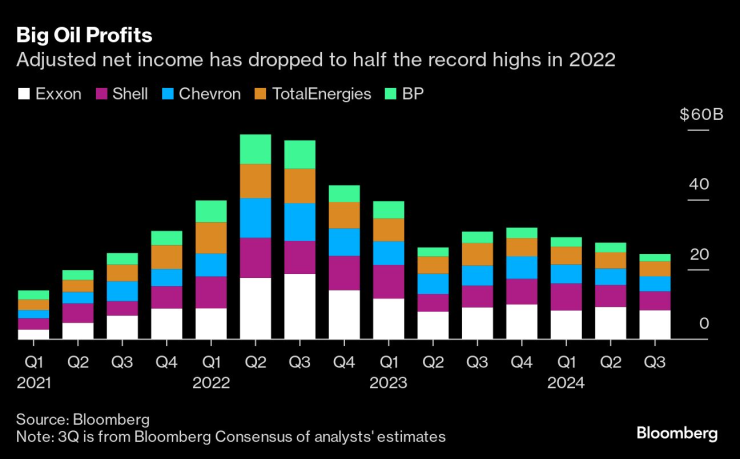

Очаква се Exxon Mobil Corp., Chevron Corp., Shell Plc, TotalEnergies SE и BP Plc да отчетат 12% спад в печалбите спрямо последното тримесечие до общо 24,4 млрд. долара, когато докладват резултатите си тази седмица, според средните оценки на анализаторите, събрани от Bloomberg. Това ще доведе до невъзможност за всички тях - с изключение на Shell - да покрият дивидентите и обратното изкупуване със свободен паричен поток, който се очаква да бъде с 30% по-нисък от този преди година.

Обратното изкупуване на акции се превърна в крайъгълен камък в стратегията на Big Oil, тъй като ралито на суровините след пандемията доведе до рекордни печалби и предостави възможност да се привлекат инвеститори, които залагат на бързия преход към енергетика. Но с намаляването на паричните потоци тези обещания за възвръщаемост на акционерите сега са подложени на натиск. Цените на суровия петрол са се понижили с около 17% спрямо тазгодишния връх, дори когато напрежението в Близкия изток ескалира. Печалбите за третото тримесечие ще бъдат наполовина по-ниски от нивото на рекордните им стойности през 2022 г. и най-ниските от 2021 г. насам.

„Везните се накланят по-мечи за цените на петрола, когато гледаме напред“, каза Ноа Барет, водещ анализатор на енергийните проучвания в базираната в Денвър компания Janus Henderson, която управлява около 361 млрд. долара. „Те вероятно ще трябва да се опрат на баланса, ако искат да поддържат сегашния темп на обратно изкупуване“.

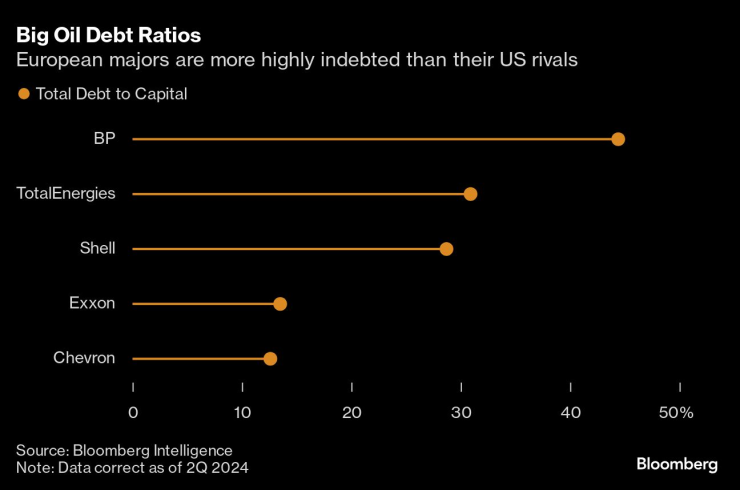

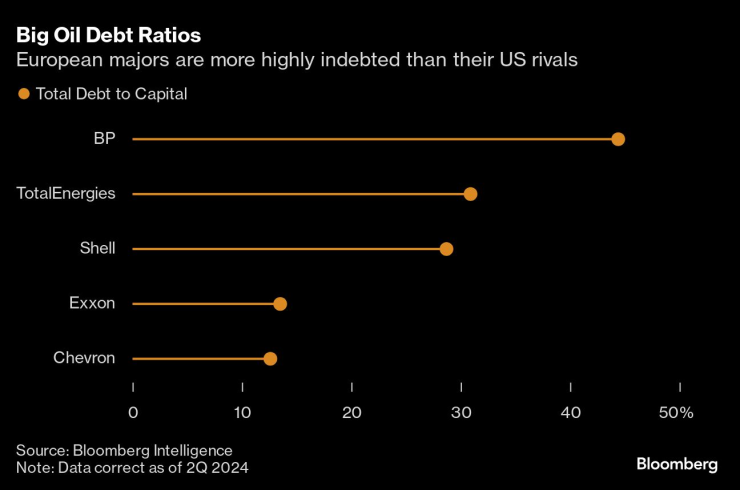

По данни на Bloomberg съотношението на дълга към капитала на Exxon и Chevron е под 15%, което е доста под средносрочния им целеви диапазон от 20% до 25%. Това им дава достатъчно възможности да вземат заеми за финансиране на обратното изкупуване.

Основните европейски производители имат по-високи нива на дълг, което им дава по-малко възможности за маневриране. BP предупреди за нарастващи нива на нетния дълг по-рано този месец, въпреки че вече има най-високото съотношение на ливъридж сред своите колеги. Компанията е и най-зле представящата се акция на големите петролни компании през тази година, поевтинявайки с 13% в сравнение със спада на суровия петрол от 2,3%.

Нивата на дълг на компаниите от Big Oil

Вземането на заеми за обратно изкупуване на акции не е необичайно явление в петролния бизнес. То може да повиши възвръщаемостта на собствения капитал, когато оценките на акциите са ниски, избягвайки капана на цикличното обратно изкупуване на акции само когато цените са високи. Но намаляването на перспективите за цените на петрола през следващата година означава, че недостигът на парични средства ще продължи в дългосрочен план.

Наскоро ОПЕК намали прогнозата си за световното търсене на петрол за трети път в рамките на няколко месеца, отчасти поради забавянето на китайската икономика. Въпреки влошаването на перспективите картелът планира да започне да увеличава доставките с 2,2 млн. барела дневно на месечни интервали от декември. Междувременно ръстът на производството извън ОПЕК е силен, особено в Северна и Южна Америка. САЩ, Гвиана, Канада и Бразилия са на път да добавят близо 1 млн. барела дневно през 2025 г., каза Барет.

Вземането на заеми за финансиране на обратни изкупувания „може да бъде добро използване на паричните средства, докато компаниите имат сравнително силни баланси“, каза в интервю Ким Фустие, ръководител на отдела за проучване на европейския петролен и газов пазар в HSBC Plc. Въпросът е: „Колко устойчиво ще бъде това?“

Рафинирането, което често помага да се поддържат стабилни приходи при спад на цените на петрола, също е под натиск. Exxon, TotalEnergies, BP и Shell предупредиха, че през третото тримесечие маржовете на техните подразделения за производство на горива в световен мащаб ще намалеят, тъй като търсенето на изкопаеми горива намалява, а предлагането нараства.

„Платинената ера на рафинирането“ е към своя край, тъй като маржовете на печалба „постоянно намаляват“ след рекордните си стойности през 2022 г., пишат анализатори на Bank of America Corp. в бележка от този месец. Най-лошото може би тепърва предстои. Глобалният капацитет за рафиниране ще нарасне със 730 000 барела на ден през 2025 г. и с 660 000 барела на ден през 2026 г., тъй като разширяването на производството в Мексико, Близкия изток и Китай компенсира затварянето на мощности в САЩ и Европа, смятат от BofA.

Печалбите на Big Oil

Exxon е най-добре представилата се компания сред големите през тази година, като е нараснала с 20% и е увеличила пазарната си капитализация със 130 млрд. долара. Това е повече от цялата оценка на BP. Инвеститорите ще следят дали компанията ще успее да запази силния ръст на производството в Гвиана, където контролира находище на 11 млрд. барела, и в американския Пермски басейн, където наскоро разшири дейността си с придобиването на Pioneer Natural Resources Co. на стойност 60 млрд. долара. И двата проекта доставят суров петрол на цена под 35 долара за барел.

Акциите на Chevron изостанаха от американския си конкурент през тази година, след като сделката за закупуване на Hess Corp. на стойност 53 млрд. долара се забави поради арбитражна битка с Exxon. Главният изпълнителен директор Майк Уърт ще се стреми да покаже, че забавеният и надхвърлен бюджет на проекта Tengiz в Казахстан е на път да бъде завършен през следващата година и да предостави актуална информация за газовите си операции в Израел, които са загубили време за производство поради продължаващия конфликт с Иран и неговите съюзници.

Според Фюстие от HSBC инвеститорите ще следят и за „продължаващото нормализиране“ на приходите от търговия. Това може да се превърне в „значителен насрещен вятър“ за BP и Shell, които в миналото са получавали големи печалби от този бизнес, каза тя.

BP открива сезона на отчетите на големите петролни компании на 29 октомври.

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

ИАРА хвана нарушител до варненско село

ИАРА хвана нарушител до варненско село  Слънчево време с превалявания на Разпети петък

Слънчево време с превалявания на Разпети петък  19-годишен работник загина при трудова злополука

19-годишен работник загина при трудова злополука  До 30 април варненци могат да плащат данъците си с 5% отстъпка

До 30 април варненци могат да плащат данъците си с 5% отстъпка

В кадър: Над 200 деца боядисваха яйца на площад "Св. Неделя"

В кадър: Над 200 деца боядисваха яйца на площад "Св. Неделя"  Състезанието е кой ще е на власт, когато влезем в еврозоната

Състезанието е кой ще е на власт, когато влезем в еврозоната  Годишни Музикални Награди на БГ Радио се завръщат в София

Годишни Музикални Награди на БГ Радио се завръщат в София  Пролетна таро прогноза за всяка зодия

Пролетна таро прогноза за всяка зодия

ОФИЦИАЛНО: Ливърпул преподписа с Ват Дайк

ОФИЦИАЛНО: Ливърпул преподписа с Ват Дайк  Националка на България мачка в Египет

Националка на България мачка в Египет  Любопитно: Артета звъннал на Гуардиола след боя по Реал Мадрид

Любопитно: Артета звъннал на Гуардиола след боя по Реал Мадрид  Тежка контузия за защитник на Наполи

Тежка контузия за защитник на Наполи

ЕС разкри схема за пласиране на бракувани коли от САЩ в България

ЕС разкри схема за пласиране на бракувани коли от САЩ в България  Как един преобърнат камион роди легендата Brembo

Как един преобърнат камион роди легендата Brembo  Истински кемпер от проста баничарка? Ето как става

Истински кемпер от проста баничарка? Ето как става  Как да подготвим колата за дълго пътуване по празниците

Как да подготвим колата за дълго пътуване по празниците

продава, Тристаен апартамент, 161 m2 София, Крива Река, 580464 EUR

продава, Тристаен апартамент, 161 m2 София, Крива Река, 580464 EUR  продава, Тристаен апартамент, 161 m2 София, Крива Река, 580464 EUR

продава, Тристаен апартамент, 161 m2 София, Крива Река, 580464 EUR  продава, Тристаен апартамент, 161 m2 София, Крива Река, 580464 EUR

продава, Тристаен апартамент, 161 m2 София, Крива Река, 580464 EUR  продава, Тристаен апартамент, 147 m2 София, Крива Река, 528840 EUR

продава, Тристаен апартамент, 147 m2 София, Крива Река, 528840 EUR  продава, Тристаен апартамент, 121 m2 София, Горна Баня, 241880 EUR

продава, Тристаен апартамент, 121 m2 София, Горна Баня, 241880 EUR