Неотдавнашното възстановяване на американските технологични акции все още не убеждава търговците на опции.

Макар че акциите водят до ръст на пазара след срива по-рано този месец, цената на договорите за хеджиране на волатилността на най-големия борсово търгуван фонд, проследяващ индекса Nasdaq 100, остава висока в сравнение с договорите на SPDR S&P 500 ETF Trust.

Цената за хеджиране на акциите на технологичните гиганти остава висока

От края на миналата година акциите на технологичните компании предимно поскъпваха, като изтласкваха по-широкия индекс S&P 500 към един рекорд след друг заради оптимизма, че напредъкът в областта на изкуствения интелект ще доведе до революция в света, а печалбите ще продължат да растат. След това се появиха опасения, че те са отишли твърде далеч в условията на високи лихвени проценти и по-слаби икономически данни. S&P 500 се срина с 8,5% между най-високата си стойност през юли и най-ниската в началото на август, като големите технологични победители изведнъж се превърнаха в големите губещи.

Въпреки че оттогава S&P 500 възстанови три четвърти от спада си, търговците остават предпазливи, тъй като сезонът на отчетите все още е в ход. Печалбите от технологиите се забавят, а инвеститорите все повече искат да видят какво всъщност може да направи изкуственият интелект.

„Хората стават малко по-неспокойни“, каза Ирене Тункел, главен стратег по акциите в САЩ в BCA Research Inc., по отношение на мегакомпаниите. „Въпросите няма да отшумят. Очакваме оттук нататък да видим повече волатилност.“

След месеци на спокойствие разпродажбите в началото на този месец доведоха до почти четиригодишен връх на VIX, като тримесечната предполагаема волатилност на ETF Nasdaq 100 достигна най-високото си ниво от юни 2022 г. спрямо фонда S&P 500. Оттогава колебанията намаляха, но измерителят на Cboe, проследяващ колебанията на Nasdaq 100, остава над средното си едногодишно ниво преди симпозиума в Джаксън Хоул по-късно тази седмица и отчетите на Nvidia Corp. на 28 август.

„Разсейването на приходите също може да е изплашило инвеститорите, а тежкият характер на технологичните ETF-и предвещава по-скъпи опции“, каза Даниел Кирш, ръководител на отдела за опции в Piper Sandler.

През изминалата година разликата между тримесечната предполагаема волатилност на Invesco QQQ Trust Series 1 и SPDR S&P 500 ETF Trust е средно 4,9 пункта. Сега той е 5,6 пункта.

Разбира се, през следващите 10 дни голямата новина ще бъдат приходите на Nvidia и инвеститорите ще следят внимателно какво ще каже главният изпълнителен директор Дженсън Хуанг за перспективите. Докато Nvidia се очаква да продължи да жъне печалби, не е ясно дали изкуственият интелект ще донесе големи пробиви в печалбите на компаниите, които правят харчове.

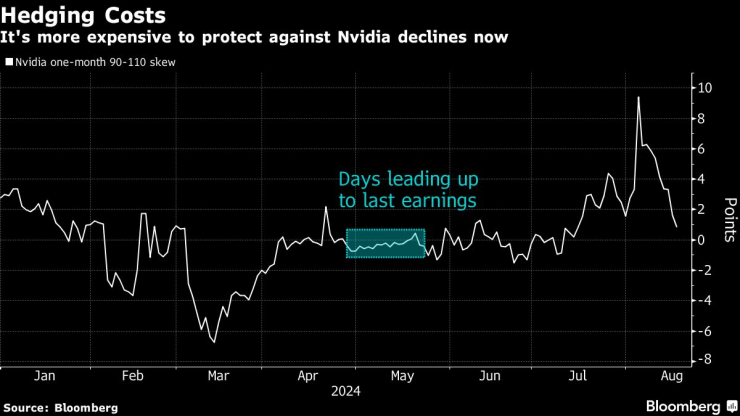

Тъй като акциите вече са поскъпнали с повече от 150% тази година, разходите за хеджиране срещу спадове са се увеличили спрямо дните преди последния отчет за приходите - въпреки че са намалели спрямо най-високата си стойност по-рано този месец.

В момента е по-скъпо да се защитиш от спадове в цената на акциите на Nvidia

„Това предполага нежелание за поемане на риск“, казва Стив Сосник, главен стратег в Interactive Brokers. „Ако преди последното обявяване на резултатите хората се страхуваха повече от това да не пропуснат ралито, сега те са малко по-нервни за понижението.“

- 1 OpenAI, Google и Anthropic не успяват да създадат по-напреднал AI

- 2 Майкъл Оуен: Ще помогна на българската Barin Sports да стъпи на световния връх

- 3 Волатилността при крипто е шумът в системата, а трябва да се следи сигналът

- 4 България рискува наказания заради забавянето с минималната работна заплата

- 5 Русия сменя схемата за обезщетения на войници, ранени във войната срещу Украйна

В развитие – дневен блок с Вероника Денизова/п./

В развитие – дневен блок с Вероника Денизова/п./

Протестиращи срещу руски инвестиции превзеха правителствения комплекс в Абхазия

Протестиращи срещу руски инвестиции превзеха правителствения комплекс в Абхазия  SOFIX се покачи с 0,6% в края на седмицата

SOFIX се покачи с 0,6% в края на седмицата  Китайски автопроизводители привличат европейски доставчици, за да избегнат митата на ЕС

Китайски автопроизводители привличат европейски доставчици, за да избегнат митата на ЕС  Все повече социалдемократи искат Шолц да оттегли кандидатурата си за канцлер на Германия

Все повече социалдемократи искат Шолц да оттегли кандидатурата си за канцлер на Германия

РИОСВ: "Пирогов" не смесва битови и биологични отпадъци

РИОСВ: "Пирогов" не смесва битови и биологични отпадъци  Въвеждат зелени и бели билети в София заради въздуха (+ВИДЕО)

Въвеждат зелени и бели билети в София заради въздуха (+ВИДЕО)  Централна прогноза

Централна прогноза  Подготвят ли ГЕРБ и ПП-ДБ нова "сглобка" в парламента?

Подготвят ли ГЕРБ и ПП-ДБ нова "сглобка" в парламента?

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Парцел, 630 m2 Бургас област, с.Извор, 22500 EUR

продава, Парцел, 630 m2 Бургас област, с.Извор, 22500 EUR  продава, Парцел, 10996 m2 Бургас област, с.Извор, 33000 EUR

продава, Парцел, 10996 m2 Бургас област, с.Извор, 33000 EUR  продава, Тристаен апартамент, 214 m2 София, Драгалевци, 323500 EUR

продава, Тристаен апартамент, 214 m2 София, Драгалевци, 323500 EUR

Променяме учебните програми в 5-7 клас по общ проект с Румъния

Променяме учебните програми в 5-7 клас по общ проект с Румъния  Бум на имотния пазар в Банско, изкупуват недовършени хотели

Бум на имотния пазар в Банско, изкупуват недовършени хотели  Сблъсъци в Абхазия: Протестиращи нахлуха в парламента

Сблъсъци в Абхазия: Протестиращи нахлуха в парламента

Maserati помага на Leapmotor да усъвършенства своите автомобили

Maserati помага на Leapmotor да усъвършенства своите автомобили  Това са финалистите за „Автомобил на годината в Европа"

Това са финалистите за „Автомобил на годината в Европа"  Кои са най-красивите коли на всяка марка? (III част)

Кои са най-красивите коли на всяка марка? (III част)  Nissan показа голям електрически седан

Nissan показа голям електрически седан