Хеджирането се завръща, тъй като инвеститорите се притесняват от всичко - от президентските избори в САЩ до печалбите за второто тримесечие, икономическия растеж и лихвените проценти.

Индексът на волатилността Cboe, измерващ цените на опциите, се повиши най-много от повече от година насам миналата седмица, когато акциите потънаха с нарастващите призиви към Джоузеф Байдън да се откаже от президентската надпревара. Сега, след като той го направи и вкара политиката на САЩ в неизследвана територия, фючърсите върху показателя се понижиха, след като по-рано се повишиха с 1,8% в азиатската търговия. Октомврийските контракти, които измерват колебанията около вота, се повишиха още повече и все още бяха нагоре към 13:19 ч. в Хонконг.

Ако вицепрезидентът Камала Харис стане кандидат на Демократическата партия, ценообразуването на риска вероятно ще изглежда подобно на това, което беше преди дебата на Байдън срещу Доналд Тръмп, според Стюарт Кайзер, ръководител на отдела за стратегии за търговия с акции в САЩ в Citigroup Global Markets.

„Политическата приемственост означава, че тя е най-близкият заместител на Байдън сред алтернативите, така че ценообразуването на волатилността ще изглежда много подобно“, каза Кайзер. „Може би с малко по-голяма рискова премия предвид късната промяна и последните събития от страна на Тръмп/Господ“.

След като през първата половина на годината избягваха защитата срещу разпродажби, които така и не се случиха, сега трейдърите сменят режима. Отвъд политиката те следят дали приходите на технологичните компании могат да подкрепят все още високите оценки - Tesla и Alphabet, компанията майка на Google, се отчитат тази седмица - докато разговорите за това кога Федералният резерв ще започне да понижава лихвените проценти ще останат на фокус.

Тъй като шансовете за победа на Тръмп на президентските избори са се увеличили, позиционирането на пазара на лихви се променя, за да се прецени вероятността за намаляване на лихвите в края на този месец или за по-голямо намаление през септември.

Част от раздвижването на пазара на акции е отминало, тъй като печалбите се увеличават. Според Скот Нейнс, президент на компанията Nations Indexes, която разработва индекси за волатилност и опции, само няколко от най-големите технологични компании имат положителен кол-изменение - когато бичите опции са по-скъпи от мечите.

Още по темата

Това е рязка промяна в сравнение с по-рано този месец, когато седем от десетте най-големи акции в S&P 500 имаха такъв изкривяване, каза той.

„Изглежда, че инвеститорите най-накрая са разбрали, че акциите също могат да поевтинеят и искат защита“, каза Nations.

Хеджиране на възвръщаемостта | VIX call skew скача, тъй като инвеститорите търсят защита

Миналата седмица индексът VIX достигна най-високото си ниво от април насам, а цената на опциите върху него - често използвани за хеджиране срещу резки пазарни разпродажби - също достигна тримесечен връх. Изтъргуваха се над 170 000 августовски кол опции, залагащи на VIX до 21 пункта, което е ниво, което индексът не е достигал от октомври насам.

При капиталовите опции не само пут-овете бяха предложени нагоре, но и кол-овете са под натиск, според Nations. Индексът на неговата компания за волатилността на колванията се понижи с 6,3% в петък.

Това може да е знак, че трейдърите са склонни да рискуват да бъдат къси бичи договори, очаквайки предполагаемата волатилност да намалее, ако S&P 500 се възстанови.

Възвръщаемост на търсенето на хеджиране на S&P 500

При фючърсите върху държавни ценни книжа в сряда бяха развързани големи къси позиции в дългата част на лентата, което спомогна за изравняване на кривата в знак, че инвеститорите започват да губят търпение към т.нар. търговия със стръмнината на Тръмп. Промяната може да е признак, че кривата на съкровищните облигации изглежда по-вероятно да бъде определяна в краткосрочен план от паричната политика на Фед, а не от колебанията в шансовете за президентството на Тръмп.

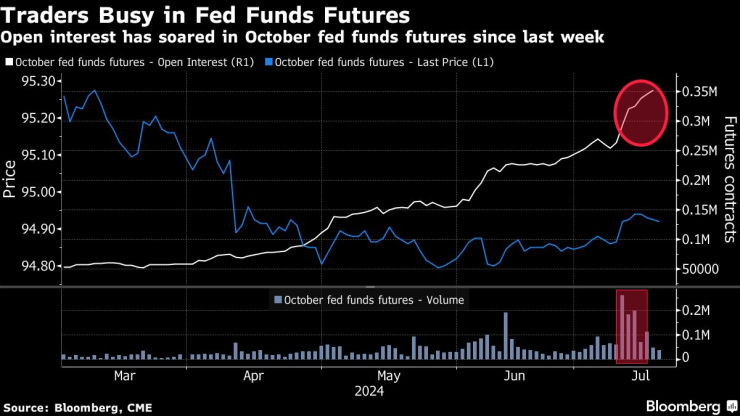

Трейдърите са заети с фючърсите върху федералните фондове | Откритият интерес към октомврийските фючърси върху федералните фондове се е повишил от миналата седмица насам

При опциите, свързани с обезпечения лихвен процент по овърнайт финансирането, който отразява отблизо очакванията за политиката, търговците се предпазват от риск от промяна на лихвения процент с половин пункт до срещата през септември спрямо суаповете, оценяващи промяна с четвърт пункт. Хеджирането би покрило „милостиви“ сценарии като цикъл на намаляване на лихвения процент с четвърт пункт, започващ още този месец, задържане на лихвения процент през юли и промяна с петдесет пункта през септември или всяка промяна между срещите през удължения седемседмичен период между юли и срещата през септември.

Макар че все още е твърде рано да се каже дали промяната в позиционирането ще продължи, по-спокойните летни дни могат да преувеличат движенията.

„Пазарът е привикнал да купува пониженията и средната стойност на волатилността се връща бързо, но високата концентрация на пазара е риск“, каза Танвир Сандху, главен глобален стратег по деривати в Bloomberg Intelligence.

„Летният период, когато ликвидността може да бъде слаба, може да направи пазара по-изложен на заглавия от обикновено.“

- 1 Германци купуват имоти в България, еврозоната ще привлече още

- 2 Мъск спъва електрическата революция, която започна

- 3 Войната на Русия срещу Украйна навлиза в опасна нова фаза

- 4 Байдън направи услуга на Тръмп с американските ракети в Украйна

- 5 На над 90% от българския бизнес тепърва му предстои сблъсък с ESG

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Финансовото министерство на САЩ наложи нови санкции на Газпромбанк

Финансовото министерство на САЩ наложи нови санкции на Газпромбанк  Холцман от ЕЦБ: Трябва да запазим рестриктивната си политика заради ценовите рискове

Холцман от ЕЦБ: Трябва да запазим рестриктивната си политика заради ценовите рискове  Уитлокс от ЕЦБ: ЕС трябва да действа спешно с дигиталното евро

Уитлокс от ЕЦБ: ЕС трябва да действа спешно с дигиталното евро  Путин: Войната в Украйна се превръща в глобален конфликт

Путин: Войната в Украйна се превръща в глобален конфликт

Мат Гейц оттегли номинацията си за главен прокурор на САЩ

Мат Гейц оттегли номинацията си за главен прокурор на САЩ  Няколко храни срещу диабет

Няколко храни срещу диабет  Късна емисия

Късна емисия  Жозе Моуриньо кани Кристиано Роналдо в Турция

Жозе Моуриньо кани Кристиано Роналдо в Турция

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Парцел, 1805 m2 София, Кокаляне (с.), 180000 EUR

продава, Парцел, 1805 m2 София, Кокаляне (с.), 180000 EUR  продава, Едностаен апартамент, 47 m2 София, Слатина, 106000 EUR

продава, Едностаен апартамент, 47 m2 София, Слатина, 106000 EUR  продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

Краят на годината носи небивал късмет на няколко зодии

Краят на годината носи небивал късмет на няколко зодии  5 растения за спалнята за повече здраве

5 растения за спалнята за повече здраве  Путин изпитал ракета със среден обсег на действие

Путин изпитал ракета със среден обсег на действие  Америка запали света по колите, но е време да ги прибере в гаража

Америка запали света по колите, но е време да ги прибере в гаража

DS показа с какво ще конкурира Tesla и Mercedes-Benz EQE

DS показа с какво ще конкурира Tesla и Mercedes-Benz EQE  Най-продаваните марки в Европа за годината

Най-продаваните марки в Европа за годината  Как Toyota създаде един от най-успешните двигатели в историята си

Как Toyota създаде един от най-успешните двигатели в историята си  Най-добрите семейни коли с 4x4 на старо

Най-добрите семейни коли с 4x4 на старо