Животът на инвестиционните банкери става все по-натоварен, но участниците в сделките все още не изплащат чекове. Потокът от съобщения за големи сливания и придобивания през тази година предвещава добри перспективи за бъдещите приходи и бонуси, но никой не получава заплата, докато сделките не бъдат завършени. А това може да се случи едва в края на 2024 г. или дори през следващата година.

Очаква се приходите на големите инвестиционни банки през второто тримесечие да продължат да се възстановяват след провала през 2023 г., когато американските кредитори ще започнат сезона на отчетите в петък. Но както и през първото тримесечие, бизнесът се движи от емитирането и рефинансирането на дългове, с малка помощ от компании, които искат да наберат свеж капитал.

Потокът от придобивания, отделяния и други сделки се подобрява, но тъй като активността през 2023 г. беше толкова слаба, нормалният поток от завършени сделки - и банкерски заплати - просто не е налице. Това е проблем за кредиторите, които се нуждаят от приходи от всички сфери на инвестиционното банкиране, за да увеличат броя на своите служители, тъй като търговските операции, които процъфтяваха след пандемията от Covid-19, започват да намаляват и кредиторите преминават пика на приходите от традиционните приходи от лихви.

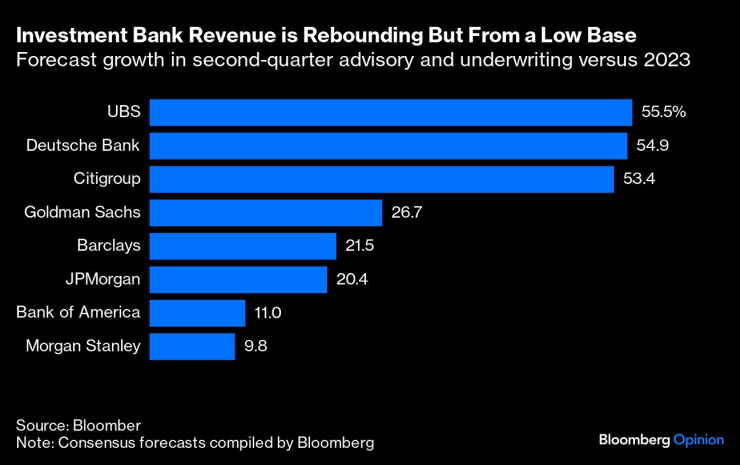

JPMorgan Chase & Co., която трябва да отчете резултатите си за второто тримесечие в петък, насочи инвеститорите да очакват ръст от 25% до 30% на годишна база на таксите за консултации и поемане на гаранции по сделки, продажби на дълг и набиране на капитал. Citigroup, която се отчита в същия ден, посочи 50% увеличение на тези такси. Анализаторите прогнозират средно увеличение за петте най-големи инвестиционни банки в САЩ от 24%, според данни, събрани от Bloomberg.

Сред европейските банки, които се отчитат по-късно този месец или в началото на август, прогнозите са приходите от инвестиционно банкиране на Deutsche Bank AG и UBS Group AG да нараснат с над 50% на годишна база в доларово изражение, а на Barclays Plc - с около 20%.

Приходите на инвестиционните банки се възстановяват, но от ниска база | Прогнозен ръст на консултантските и застрахователните услуги през второто тримесечие спрямо 2023 г.

Точно сега банкерите би трябвало да получават печалби. Условията за сливания и придобивания, както и първични публични предлагания са толкова добри, колкото биха могли да бъдат на пръв поглед: Икономическият растеж в много страни е добър, основните фондови пазари са на рекордно високи нива или близо до тях, а лихвените проценти са на път да се понижат. Опасенията за трудно приземяване, породени от необузданата инфлация през последните няколко години, са повече или по-малко забравени.

Обемът на обявените през първото шестмесечие сделки в световен мащаб е над 1,4 трилиона долара, което е с около 14% повече спрямо първото шестмесечие на миналата година, сочат данни на Bloomberg. През първото тримесечие бяха регистрирани блокбъстъри като сделката на Capital One Financial за Discover Financial Services на стойност 35 млрд. долара, а през второто тримесечие - враждебната оферта на Banco Bilbao Vizcaya Argentaria SA за Banco Sabadell SA в Испания на стойност 11 млрд. долара и продажбата на Darktrace Plc на стойност 5,3 млрд. долара на частната инвестиционна компания Thoma Bravo.

Още по темата

Все пак тази обща сума за първото шестмесечие е с около 300 млрд. щатски долара по-малка от средната стойност за последните 10 години, според Bloomberg News. Сделките са по-малко, отколкото банкерите се надяват, и изглежда, че останалата част от годината ще бъде също толкова сложна, ако не и по-сложна. Двете основни пречки пред активността са изборите и несигурността, която те пораждат, както и продължаващата борба на фондовете за дялово инвестиране да обърнат портфейлите си.

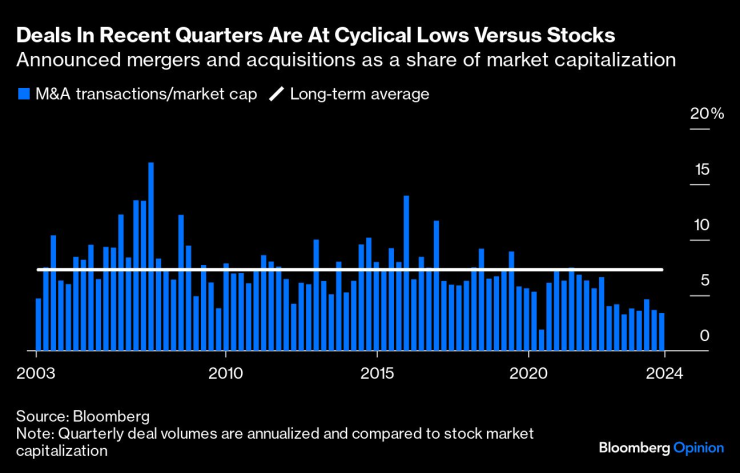

Обемът на сливанията и придобиванията изглежда още по-слаб, когато се разглежда като кратно на капитализацията на фондовия пазар, както в световен мащаб, така и само за САЩ. Общият обем на поглъщанията, сливанията и отделянията, обявявани всяко тримесечие от втората половина на 2022 г. насам, възлиза едва на половината от средния темп през последните две десетилетия, според Bloomberg Intelligence. От една страна, това, че сделките са на такова циклично дъно, би трябвало да дава надежда за възстановяване, а точно на това ще се надяват по-малките инвестиционни банки като Evercore или Jefferies Financial Group след като миналата година започнаха да наемат нови служители.

Сделките през последните тримесечия са на циклично ниско ниво спрямо акциите | Обявени сливания и придобивания като дял от пазарната капитализация

Но няма гаранция. Дружествата за дялово инвестиране, които обикновено осигуряват между една пета и една трета от инвестиционно-банковата работа, все още разполагат с много компании, закупени на много по-високи оценки, отколкото фондовите пазари или други купувачи биха приложили днес. В същото време в САЩ предстоящите през ноември президентски избори много вероятно ще създадат мъртва зона за пазарите, в която малко хора ще рискуват да натиснат бутона за сделка или със сигурност за IPO, за да избегнат възможността за волатилност на пазара или изненадващи резултати.

Инвестиционното банкиране изглежда по-здравословно, отколкото по това време на миналата година, но все още изглежда, че ще мине доста време до 2025 г., преди създателите на сделки и техните шефове да намерят отново сигурна опора.

Пол Дж. Дейвис е колумнист в Bloomberg Opinion, отразяващ банкирането и финансите. Преди това е бил репортер за Wall Street Journal и Financial Times.

Още по темата

- 1 Deutsche очаква голям спад на долара, като инвеститорите продават активи на САЩ

- 2 Tръмп ще продължи да върши незаконни действия, докато няма последствия

- 3 Руската дезинформационна машина се адаптира - от глобални теми минава на локални

- 4 Звезден прах - кръговратът на материята във Вселената

- 5 САЩ ще настояват Путин да приеме правото на Украйна на военна сила

В развитие – дневен блок с Вероника Денизова /п./

В развитие – дневен блок с Вероника Денизова /п./

Стоичков трогна мрежата със силни думи за един от най-близките си хора (СНИМКИ)

Стоичков трогна мрежата със силни думи за един от най-близките си хора (СНИМКИ)  Делото срещу Кирил Петков започва във вторник

Делото срещу Кирил Петков започва във вторник  Световната банка понижи прогнозата си за ръста на БВП на България

Световната банка понижи прогнозата си за ръста на БВП на България  Рюте: Русия е дългосрочна заплаха за евроатлантическата сигурност

Рюте: Русия е дългосрочна заплаха за евроатлантическата сигурност

Меган Маркъл твърди, че никога не е била по-щастлива

Меган Маркъл твърди, че никога не е била по-щастлива  Над 8 часа стотици пътници бяха блокирани на летище София заради повреден самолет на Ryanair

Над 8 часа стотици пътници бяха блокирани на летище София заради повреден самолет на Ryanair  Русия арестува румънски гражданин за шпионаж в полза на Украйна

Русия арестува румънски гражданин за шпионаж в полза на Украйна  30 наши плажа със "Син флаг" това лято

30 наши плажа със "Син флаг" това лято

Челси точи ножа на Евертън

Челси точи ножа на Евертън  ЦСКА с важна информация от Варна

ЦСКА с важна информация от Варна  Венци Стефанов изригна заради формата на първенството

Венци Стефанов изригна заради формата на първенството  Зверев разби набързо Агут и продължи победната си серия

Зверев разби набързо Агут и продължи победната си серия

Фенове на Subaru критикуват дизайна на новия Outback

Фенове на Subaru критикуват дизайна на новия Outback  Без да знае, програмист купи кола, която му беше открадната дни по-рано

Без да знае, програмист купи кола, която му беше открадната дни по-рано  Луксозната марка на Hyundai готви съперник на G-Class

Луксозната марка на Hyundai готви съперник на G-Class  Nissan записа рекордна загуба в историята си

Nissan записа рекордна загуба в историята си

продава, Едностаен апартамент, 49 m2 София област, гр. Своге, 52000 EUR

продава, Едностаен апартамент, 49 m2 София област, гр. Своге, 52000 EUR  продава, Едностаен апартамент, 38 m2 Бургас област, гр.Поморие, 62766 EUR

продава, Едностаен апартамент, 38 m2 Бургас област, гр.Поморие, 62766 EUR  продава, Двустаен апартамент, 50 m2 Бургас област, к.к.Слънчев Бряг, 59500 EUR

продава, Двустаен апартамент, 50 m2 Бургас област, к.к.Слънчев Бряг, 59500 EUR  продава, Едностаен апартамент, 47 m2 Бургас област, к.к.Слънчев Бряг, 61000 EUR

продава, Едностаен апартамент, 47 m2 Бургас област, к.к.Слънчев Бряг, 61000 EUR  продава, Едностаен апартамент, 40 m2 Бургас област, гр.Свети Влас, 59000 EUR

продава, Едностаен апартамент, 40 m2 Бургас област, гр.Свети Влас, 59000 EUR