Според екипа на Morgan Stanley нарастващата перспектива за победа на Тръмп на президентските избори превръща стръмните криви на доходността в привлекателен залог, тъй като при такъв сценарий растежът вероятно ще се забави, а инфлацията ще се ускори.

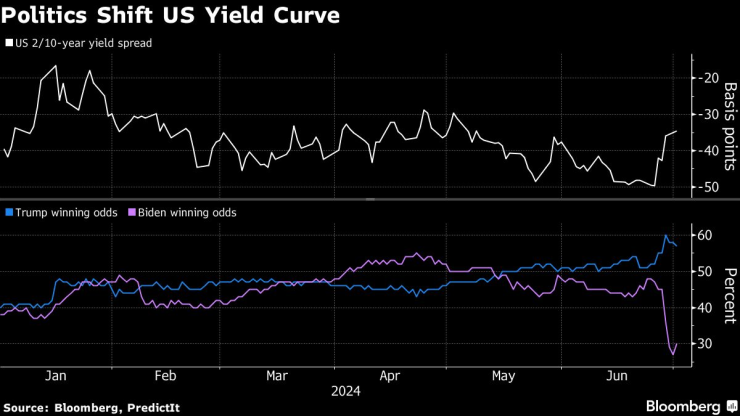

Президентските дебати в САЩ засилиха възможността за преизбиране на Доналд Тръмп, а това ще изостри фокуса върху имиграционната и тарифната политика на бившия президент, пишат стратезите на банката в бележка от 29 юни. Търговците на облигации се подготвят за подобен изход, като през миналата седмица отстъпката в доходността на 10-годишните облигации спрямо двугодишните книжа се сви най-много от януари насам.

"От дебата насам се наблюдава ясна относителна промяна във вероятностите за победа на президента Тръмп над президента Байдън", пишат в бележката си стратезите на Morgan Stanley, включително Матю Хорнбах и Гунет Дингра. "Рязкото изместване на вероятностите в полза на президента Тръмп може да бъде уникален катализатор, който да направи стръмните курсове на кривата привлекателни".

Рекалибрирането на залозите може да усложни перспективите пред пазара на държавни облигации на САЩ, след като миналата седмица той прекъсна двумесечна печеливша серия. Трейдърите оценяват риска от по-бавен растеж и по-бърза инфлация, тъй като Тръмп се зарече да депортира имигранти без документи и засили заплахите за увеличаване на митата срещу Китай.

Политиката променя кривата на доходността в САЩ

"Сега пазарът трябва да се справи с нарастващата вероятност от промени в имиграционните и тарифните политики в икономика, в която растежът вече се забавя, което прави по-вероятно пазарът да се съгласи с още намаления на лихвените проценти в САЩ", пишат стратезите. "По-високите перспективи за победа на републиканците, на фона на нарастващия фокус върху дефицита, биха могли да окажат натиск за повишаване на дългосрочните срочни премии."

По-високите мита и евентуалната депортация на мигранти биха имали отрицателен ефект върху икономическия растеж на САЩ, заявиха анализаторите на Morgan Stanley в презентация от миналия месец. Ударът по икономиката вероятно ще насърчи Федералния резерв да намали лихвените проценти, намалявайки краткосрочната доходност.

Бюджетната служба на Конгреса изчисли, че през следващото десетилетие имиграцията ще доведе до увеличаване на брутния вътрешен продукт със 7 трилиона долара.

Министърът на финансите на САЩ Джанет Йелън заяви миналия месец, че предложените от Тръмп мита ще повишат разходите на потребителите и ще натежат на американския бизнес. По-бързата инфлация би била лоша новина за дълговете с по-дълъг период на погасяване, тъй като с течение на времето намалява стойността на фиксираните им плащания.

Очакванията за инфлацията в САЩ отново се повишават на пазара на облигации

Резултатът от президентския дебат предизвика вълна от обаждания от страна на анализатори как да се позиционират при победа на Тръмп. От своя страна Barclays Plc препоръчва на инвеститорите да купуват инфлационни хеджи на пазара на американски държавни ценни книжа.

Наоказу Кошимицу от Nomura Securities вижда, че администрацията на Тръмп подкрепя фискалната експанзия и слабия долар. Това, наред с предпочитанията към миролюбив председател на Федералния резерв, би довело до по-стръмна крива на доходността в САЩ.

"Ще бъде трудно да се покрие фискалната експанзия в случай на администрация на Тръмп само с допълнителни мита и възможността за емитиране на повече облигации ще се увеличи", пише старши лихвеният стратег на Nomura в бележка от понеделник. "Ако инфлацията се разпали отново и лихвеният процент на Фед остане висок, увеличението на лихвените плащания се очаква да доведе и до по-широк фискален дефицит."

Още по темата

- 1 Търсенето на убежища подгони златото до 20-месечен рекорд

- 2 Путин: Русия може отново да използва новата балистична ракета срещу Украйна

- 3 Със Закона за изкуствен интелект Европа влезе в следващата технологична ера

- 4 Новите технологии в двигателите за самолети все още не са икономически изгодни

- 5 Китай подтиква Русия да накара Запада да ескалира конфликтите

Клуб Investor с Ивайло Лаков /п./

Клуб Investor с Ивайло Лаков /п./

Юлиян Попов: В България има населени места с ВиК системи, които губят над 90% от водата

Юлиян Попов: В България има населени места с ВиК системи, които губят над 90% от водата  Кадър на деня за 24 ноември

Кадър на деня за 24 ноември  В Германия се разработва технология за вятърна енергия от ново поколение

В Германия се разработва технология за вятърна енергия от ново поколение  Може ли да бъде прекратена войната в Украйна?

Може ли да бъде прекратена войната в Украйна?

Къде се намира най-голямата гравитационна аномалия на Земята?

Къде се намира най-голямата гравитационна аномалия на Земята?  Италия спечели по безапелационен начин Купа "Дейвис"

Италия спечели по безапелационен начин Купа "Дейвис"  Как да се стоплим бързо в студеното време

Как да се стоплим бързо в студеното време  Откриха българската база на Антарктида за новия сезон

Откриха българската база на Антарктида за новия сезон

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Четиристаен апартамент, 152 m2 София, Борово, 269000 EUR

продава, Четиристаен апартамент, 152 m2 София, Борово, 269000 EUR  продава, Къща, 332 m2 Пловдив област, с.Първенец, 169900 EUR

продава, Къща, 332 m2 Пловдив област, с.Първенец, 169900 EUR  продава, Парцел, 1146 m2 София, Банкя (гр.), 190000 EUR

продава, Парцел, 1146 m2 София, Банкя (гр.), 190000 EUR

Невъзпитана и груба: Армения изгони Елвира Краснобаева

Невъзпитана и груба: Армения изгони Елвира Краснобаева  Обкръжението на Тръмп било съгласно да "предаде“ Украйна на Русия

Обкръжението на Тръмп било съгласно да "предаде“ Украйна на Русия  Росен Плевнелиев: Радев иска властта

Росен Плевнелиев: Радев иска властта  Евгени Минчев: Политиката има нужда от повече гейове

Евгени Минчев: Политиката има нужда от повече гейове

Не всичко е EV - Volkswagen ще продължи да залага на Polo

Не всичко е EV - Volkswagen ще продължи да залага на Polo  Най-ненадеждните автомобили според TÜV

Най-ненадеждните автомобили според TÜV  Renault се отказва от мотор, разработен съвместно с Mercedes-Benz

Renault се отказва от мотор, разработен съвместно с Mercedes-Benz  Как да спестите сериозна сума от гориво, ако карате автоматик

Как да спестите сериозна сума от гориво, ако карате автоматик