Най-добре представилите се през изминалата година фондове за облигации на големите компании, управлявани от Vanguard Group Inc. и Pacific Investment Management Co., заложиха много на енергийните компании и банките. Сега те се подготвят за още по-големи печалби през 2024 г.

Мениджърите на фондовете залагат на това, че производителите и износителите на горива ще спечелят дори когато забавящата се икономика подтиква Федералния резерв към облекчаване на политиката. Те казват, че втечненият природен газ е богат на възможности, докато цените на петрола са на път да останат достатъчно устойчиви, за да генерират парични потоци и да възнаграждават облигационерите. Освен това те все още харесват банковия дълг, който са закупили миналата година.

"Поставяме по-голяма част от това, което наричам кредитни свръхрезерви, на светски победители", каза Марк Кисел, главен инвестиционен директор за глобално кредитиране в Pimco. "Номиналният растеж очевидно се забавя, инфлацията намалява и, което е важно, Фед вероятно ще намали лихвите през тази година. Смятаме, че облигациите ще се справят доста добре."

Най-добре представящите се фондове за високо оценени облигации в САЩ, за изминалата година

Миналата година висококачествените облигации се представиха по-добре от по-широкия пазар на облигации, като набраха скорост през последните месеци на 2023 г., когато търговците заложиха на намаляване на лихвените проценти и подхраниха безпрецедентния ръст на държавните ценни книжа.

Дългосрочният инвестиционен фонд Vanguard Long-Term Investment-Grade Fund оглави класацията на победителите, като осигури на инвеститорите обща възвръщаемост от 9,3% през миналата година. Съуправляван от старши управляващия директор на Wellington Management Co. Скот Сейнт Джон, фондът на Vanguard беше най-добре представилият се от 74 базирани в САЩ взаимни фонда, които управляват над 5 млрд. долара и се фокусират върху дълг на големите компании, според данни, събрани от Bloomberg.

Фондът PIMCO Investment Grade Credit Bond Fund, управляван от Kiesel, спечели 8,4% за същия период, с което отбеляза третото най-добро представяне в групата. Както Сейнт Джон, така и Кисел посочиха, че залозите им върху енергийни и банкови облигации са допринесли за по-доброто представяне на техните фондове през 2023 г.

Енергийна възможност

За да запазят тази инерция и през следващата година, мениджърите на двата фонда отново залагат на енергийната индустрия.

Устойчивостта на сектора както срещу високите лихви, така и срещу забавящата се икономика го направи привлекателен за инвеститорите в облигации, каза в интервю Сент Джон от Wellington. Дисциплината в производството на петрол и разходите за нови проучвания също помогнаха да се запазят сравнително благоприятни цени на петрола и да се генерира прилично количество свободни парични потоци, каза той.

Неотдавнашният ръст на дейностите по сливания и придобивания, ако се извършват по начин, който не води до задлъжнялост, също би трябвало да е от полза за сектора, ако по-големият мащаб се равнява на по-добро качество на кредитите, добави Сейнт Джон.

Междувременно Кисел от Pimco посочи възможностите в сектора на втечнения природен газ в САЩ. Според него американският пазар на втечнен природен газ, както е известна суровината, може да нарасне с още 15% спрямо рекордните нива.

"САЩ ще продължат да бъдат машина за износ на втечнен природен газ, независимо от икономическия цикъл", казва Кисел. "Енергийната индустрия на САЩ - особено втечненият природен газ - е светски победител."

Pimco също е оптимист за финансовия сектор, който е "изключително печеливш", отчасти благодарение на икономиката, която се задържа по-добре от очакваното. Кисел също така заяви, че през 2023 г. фондът му се е възползвал от това, че е натежал на дълга от потребителски ориентирани сектори като авиокомпании, хазарт, аерокосмическа индустрия и хотелиерство.

Ето какво казват още мениджърите на фондове за облигации с най-добри резултати:

Мат Киселак, портфолио мениджър на фонда Vanguard High-Yield Tax-Exempt Fund:

"По-дългосрочните и по-нискокачествените облигации се представиха по-добре през 2023 г. - и точно там работи този фонд. Бяхме наистина конструктивни по отношение на риска в края на годината. Извършихме по-дълъг анализ на кривата. И най-важното, което е уникално за общинските облигации, ние се фокусирахме върху структури, които основно щяха да запазят ценовото си представяне в рали. Смятаме, че това е наистина конструктивна среда за 2024 г. за общинските облигации."

Андрю Хофер, портфолио мениджър на фонда BBH Limited Duration Fund:

Той: "Кредитните инвеститори, които изоставят цели сектори по време на предизвикателства, оставят "многобройни и често трайни възможности за стойност за тези, които си правят труда да ги търсят". Фондът се възползва от навлизането в сектори, чувствителни към лихвените проценти, като банки, животозастрахователни дружества, дълг от компании за бизнес развитие, обезпечени кредитни задължения и ценни книжа, обезпечени с търговски ипотеки. "Желанието ни да навлезем в сектори, в които инвеститорите виждат потенциални проблеми, се отплати", каза Хофер в интервю.

Ноа Фундербърк, директор на отдел "Секюритизирани кредити" и портфолио мениджър на Pioneer Multi-Asset Ultrashort Income Fund:

"Банковият стрес увеличи кредитните спредове при финансовите инструменти, дори и при онези емитенти, които считахме за по-добре изолирани от основните проблеми. Когато прахът започна да се утаява през второто тримесечие, това беше възможност да добавим избрани емитенти. В рамките на финансовите инструменти смятахме, че през първото тримесечие на 23 г. полезните активи за били отхвърлени. Убедеността ни в кредитното качество на някои големи, национално значими банки, ни даде увереност да добавим селективно, когато страхът на секторно равнище доведе до общо разширяване на спредовете. Висококачествените секюритизирани сектори все още предлагат убедителна относителна стойност спрямо необезпечените корпорации. В рамките на кредитирането ние сме позиционирани така, че да печелим по-високите нива на доход, които са налични в момента, вместо да залагаме на продължаващо свиване на кредитните спредове."

Мат Игън, портфолио мениджър на фонда Loomis Sayles Investment Grade Bond Fund:

"През миналата година хората бяха нервни и се притесняваха от спад. Ние също бяхме. Смятахме, че вероятността за спад е по-голяма, отколкото е била от известно време насам. Но също така осъзнавахме, че от гледна точка на оценката голяма част от лошите новини вече са натрупани. И за хората беше трудно да разберат това, защото спредовете оптически изглеждаха сравнително малки. Но ние разбирахме, че загубите също ще бъдат много ниски. Някои от областите, в които имахме дълги позиции и които се представиха добре за нас, бяха потребителските циклични продукти и банките/финансите и корпоративният сектор, свързан с технологиите."

Франсиско Ривера, портфолио мениджър на фонда Franklin Federal Tax-Free Income Fund:

"Запазихме позицията си на превес на кредитите с качество А и три пъти B, при които през 2023 г. се наблюдаваше подобряване на кредитното качество и скромно свиване на спреда. Въпреки сравнително богатите оценки на общинските облигации с рейтинг три пъти A, спредовете на кредитите с рейтинг три пъти B остават здравословни и следва да продължат да стимулират представянето през 2024 г."

Уорън Пиърсън и Патрик Браун, портфолио мениджъри на фонда Baird Core Plus Bond Fund:

"Ние сме неутрални по отношение на дюрацията спрямо индекса Universal. Това ни позволи да участваме пълноценно в ралито на лихвените проценти през четвъртото тримесечие и да се съсредоточим върху усилията за относителна стойност в секторите на спреда. Наличието на многосекторен фонд с множество нива на ликвидност, включително американски държавни ценни книжа, ни позволи да бъдем гъвкави и да добавяме към секторите на спреда в периоди на слабост и да продаваме в периоди на сила."

Клуб Investor с Ивайло Лаков /п./

Клуб Investor с Ивайло Лаков /п./

След масирания ракетен удар в Украйна САЩ премахва условията пред използването на ATACMS*

След масирания ракетен удар в Украйна САЩ премахва условията пред използването на ATACMS*  Кадър на деня за 17 ноември

Кадър на деня за 17 ноември  Кралските компании и IPO-тата тласнаха фондовия пазар в Абу Даби до 1 трлн. долара

Кралските компании и IPO-тата тласнаха фондовия пазар в Абу Даби до 1 трлн. долара  Шолц защити телефонния си разговор с Путин преди предсрочните избори

Шолц защити телефонния си разговор с Путин преди предсрочните избори

Защо жените в Русия предпочитат автомобилите Lаdа

Защо жените в Русия предпочитат автомобилите Lаdа  Александър Везенков и "Олимпиакос" размазаха ПАОК

Александър Везенков и "Олимпиакос" размазаха ПАОК  Ниска избирателна активност провали референдума за паметника на Бузлуджа

Ниска избирателна активност провали референдума за паметника на Бузлуджа  Словения и Австрия завършиха наравно във Виена

Словения и Австрия завършиха наравно във Виена

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Къща, 178 m2 София, Мърчаево (с.), 215000 EUR

продава, Къща, 178 m2 София, Мърчаево (с.), 215000 EUR  продава, Тристаен апартамент, 105 m2 София, Гео Милев, 285000 EUR

продава, Тристаен апартамент, 105 m2 София, Гео Милев, 285000 EUR  продава, Тристаен апартамент, 68 m2 Перник, Изток, 65190 EUR

продава, Тристаен апартамент, 68 m2 Перник, Изток, 65190 EUR

Как да сте стилни с малък бюджет

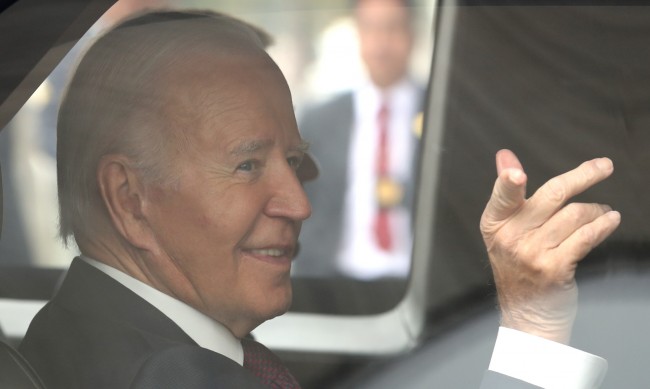

Как да сте стилни с малък бюджет  Байдън пристига на историческо посещение в Амазония

Байдън пристига на историческо посещение в Амазония  Малък самолет се разби в Словения

Малък самолет се разби в Словения  Токът в цяла Украйна ще бъде спиран периодично

Токът в цяла Украйна ще бъде спиран периодично

Lanca Thema - една легенда на 40

Lanca Thema - една легенда на 40  Как ли би изглеждала Dacia Logan с 4x4

Как ли би изглеждала Dacia Logan с 4x4  600 нови камери за скорост ще заработят догодина

600 нови камери за скорост ще заработят догодина  Топ 10 на най-надеждните автомобили в историята

Топ 10 на най-надеждните автомобили в историята