Рискът от фалит на САЩ кара инвеститорите да прибягват към познато средство за защита

Държавен фалит на най-голямата икономика в света вероятно би трябвало да е немислим. Но в момента определено не изглежда невъзможно.

Обновен: 05:54 | 16 май 2023

Рискът от изпадане на САЩ в неплатежоспособност по дълга е по-голям от когато и да било и заплашва да тласне световните пазари към съвсем нов вид болка. За инвеститорите има малко места, където да се скрият, освен най-старото средство за хеджиране: златото.

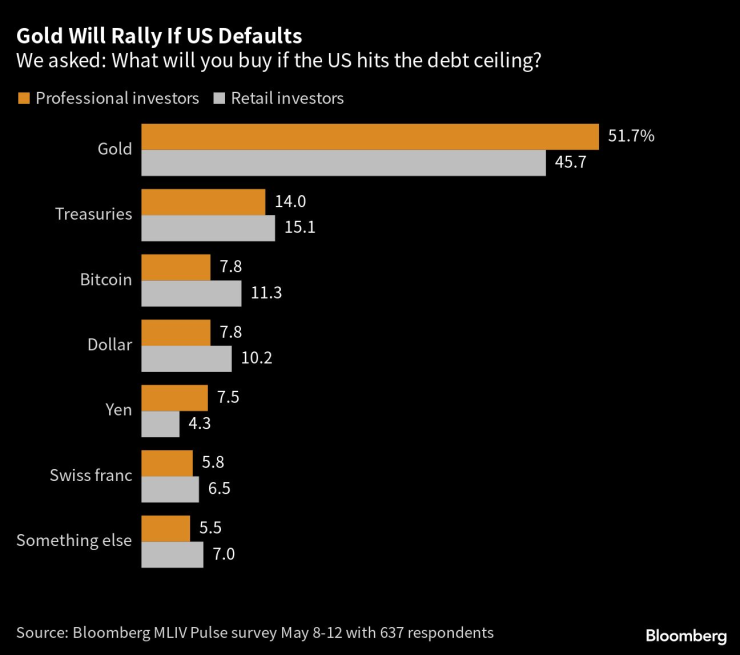

Според последното проучване на Bloomberg Markets Live Pulse благородният метал е най-добрият избор за тези, които търсят защита в случай, че играта на Вашингтон на страхливец за тавана на дълга завърши с крах. Повече от половината от финансовите специалисти заявиха, че ще купят злато, ако правителството на САЩ не успее да изпълни задълженията си.

Още по-поразителен е недостигът на алтернативни хеджиращи инструменти. Вторият най-популярен актив за покупка в случай на неизпълнение на задълженията, според глобалното проучване, проведено сред 637 респонденти, са американските държавни ценни книжа. В това има някаква ирония, като се има предвид, че Америка вероятно ще изпадне в неплатежоспособност именно по тях.

Попитахме инвеститорите какво ще купят, ако САЩ достигнат тавана на дълга си?

Струва си да имаме предвид, че дори песимистично настроените анализатори смятат, че на притежателите на ценни книжа ще бъде платено - само че със закъснение - и че в случая с най-тежката дългова криза през предходните години държавните ценни книжа поскъпнаха, дори когато Standard & Poor's отне най-високия кредитен рейтинг на САЩ.

Традиционните валути убежища като японската йена и швейцарския франк имаха някои почитатели, но всяка от тях беше по-малко популярна от щатския долар или, може би по-забележително, от биткойна, смятан от някои инвеститори за вид цифрово злато.

Политически и финансови фигури се наредиха на опашката, за да отправят предупреждения за това какво може да се случи, ако безизходицата по отношение на тавана на дълга не бъде разрешена. "Целият свят е в беда", заяви президентът Джо Байдън, който във вторник ще се срещне с председателя на Камарата на представителите Кевин Маккарти и други лидери на Конгреса. "Потенциално катастрофално", каза шефът на JPMorgan Chase & Co. Джейми Даймън. "Много сериозни последици" - това са силни думи според предпазливите стандарти на Международния валутен фонд.

Държавен фалит на най-голямата икономика в света вероятно би трябвало да е немислим. Но в момента определено не изглежда невъзможно.

Около 60% от анкетираните от MLIV Pulse заявиха, че този път рисковете са по-големи, отколкото през 2011 г., когато беше предходната най-тежка криза с тавана на дълга. Цената на застраховката срещу неплащане чрез едногодишни суапове за кредитно неизпълнение е нараснала значително над нивата, наблюдавани в предишни епизоди, въпреки че те все още предполагат, че реалният шанс за неизпълнение е сравнително малък.

"Рискът е по-висок от преди, като се има предвид поляризацията на електората и Конгреса", казва Джейсън Блум, ръководител на отдела за стратегии с фиксирана доходност, алтернативи и ETF в Invesco. "Начинът, по който и двете страни са толкова вкопчени, означава, че съществува риск да не се съвземат навреме".

Хеджирането на златото не е евтино, тъй като металът се радваше на много добър ръст от началото на година. Подкрепено първо от нарастващото търсене от страна на китайските купувачи на луксозни стоки, а след това от кризата в банковия сектор и заплахата от фалит на САЩ, в момента то се намира малко под историческия си връх от 2 075,47 долара за тройунция.

Мнозинството от индивидуалните инвеститори, участвали в проучването на MLIV, смятат, че 10-годишните държавни ценни книжа ще поскъпнат, ако борбата за тавана на дълга се проточи, но САЩ не изпаднат в неплатежоспособност. Професионалистите обаче са раздвоени по отношение на това, какво може да се случи, ако правителството на САЩ действително падне над пропастта. Около 60% от инвеститорите на дребно очакват 10-годишните държавни ценни книжа да поевтинеят в случай на фалит.

В края на миналата седмица доходността на бенчмарковите американски облигации беше 3,46%, което е с около 63 базисни пункта под най-високата ѝ стойност за годината.

Междувременно безизходицата около тавана на дълга доведе до повишаване на доходността на някои много краткосрочни ценни книжа, които се разглеждат като най-застрашени от забавяне на плащането, подхранвайки изкривяването на кривата на доходността. Най-високи са лихвените проценти в началото на юни, близо до момента, в който министърът на финансите Джанет Йелън предупреди, че САЩ може да изчерпят възможностите си за теглене на заеми. Ако министерството успее да издържи до средата на юни, тогава вероятно ще получи известна отсрочка от очакваните данъчни плащания и други мерки, преди да се изправи пред нови предизвикателства от края на юли, когато пазарните цени също показват известна степен на напрежение и загриженост.

През 2011 г., когато се стигна до понижаване на кредитния рейтинг от страна на S&P, но не и до фалит, рязко нараснаха покупките на държавни ценни книжа, което доведе до рекордно ниски нива на доходността по 10-годишните книжа, а златото поскъпна и трилиони бяха изтрити от стойността на световните акции.

Този път професионалистите в областта на инвестициите са по-малко песимистично настроени към перспективите пред индекса S&P 500, отколкото търговците на дребно.

През 2011 г. S&P 500 отписа 17% поради дълговата безизходица - какво ще последва този път?

"Ако наистина станем свидетели на кратък период на неплатежоспособност, реакцията на пазара ще окаже натиск върху Конгреса да повиши тавана на дълга", заяви Прия Мисра, ръководител на отдела за лихвена стратегия в TD Securities.

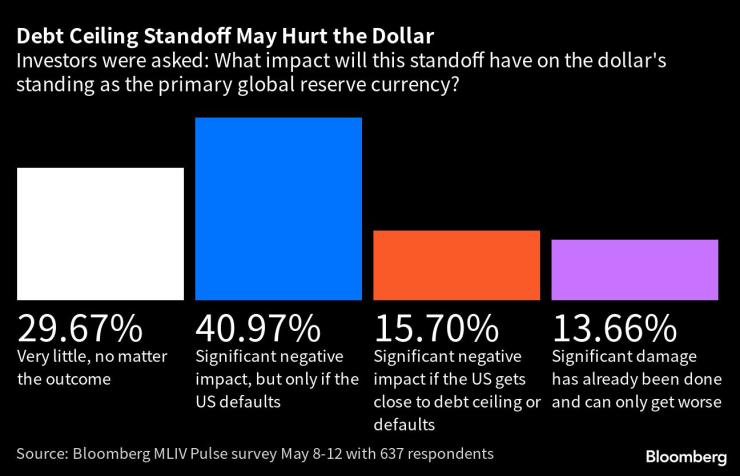

Някои инвеститори смятат, че драмата с тавана на дълга вече е нанесла известна вреда на долара, а 41% от тях твърдят, че позицията му на основна световна резервна валута е застрашена, ако САЩ не изпълнят задълженията си.

Най-много инвеститори смятат, че статута на долара като основна резервна валута ще пострада значително, но само ако САЩ наистина изпаднат в неплатежоспособност

Рискът от отдръпване от американската валута е нещо, което инвеститорите обмислят сериозно. По-ранно проучване на MLIV Pulse показа, че мнозинството от анкетираните смятат, че доларът ще съставлява по-малко от половината от световните резерви в рамките на десетилетие.