Любители срещу професионалисти: кои са най-добрите сделки преди заседанието на Фед

Най-популярната стратегическа прогноза за 2023 г. беше мнението на Citigroup, че доларът ще остане силен в краткосрочен план и след това ще се обезцени през втората половина на годината

17:43 | 12 декември 2022

Обновен: 18:03 | 12 декември 2022

Автор:

Вилдана Хаирич, Майкъл Макензи

Тази седмица Федералният резерв отново ще проведе заседание за лихвената си политика, а в година през която инвеститорите взеха много грешни решения, професионалните трейдъри и любителите имат коренно различни мнения за това кои са най-добрите позиции за техните портфейли.

Водещите отговори в последното проучване на MLIV Pulse показват, че 37% от индивидуалните инвеститори са вярвали, че е най-добре да притежават американски акции преди решението, докато 40% от професионалните инвеститори твърдят, че е по-добре отворят къси позиции към тях.

"През по-голямата част от годината се наблюдаваше разделение между инвеститорите на дребно и институционалните или професионалните инвеститори, като позиционирането на професионалистите беше много по-неблагоприятно", каза по телефона Арт Хоган, главен пазарен стратег в B. Riley Wealth. "Институционалните инвеститори вероятно се грижат повече за портфейлите си, отколкото за истиността на твърденията си".

Алек Йънг, главен инвестиционен стратег в MAPsignals, заяви, че макар "индивидуалните трейдъри да има право", предпазливостта на професионалистите е оправдана, тъй като данните за индекса на потребителските цени ще бъдат публикувани във вторник, ден преди решението на Федералната комисия по отворени пазари за определяне на лихвените проценти, а и двете ще доведат до големи пазарни движения.

"Има много опасения - това се случва в края на мечия пазар", добави Йънг. "Хората са твърде предпазливи. Но като цяло пазарът се развива много добре през 12-те месеца след достигане на инфлационния връх."

Като част от усилията си да овладее неумолимата инфлация се предвижда Фед да повиши лихвените проценти с 50 базисни пункта на 14 декември до диапазона 4,25-4,5 %. След това 31% от 515 респонденти са съгласни, че най-печеливи от този ход ще бъдат акциите.

"Ако позицията на Фед е за по-бавно, но по-продължително затягане на политиката, мисля, че хората ще го приемат и затова акциите ще поскъпнат", каза в интервю Ким Форест, основател и главен инвестиционен директор в Bokeh Capital Partners. "Инвеститорите на дребно просто разглеждат феномена, наречен оживлението на Дядо Коледа, а професионалистите - икономическите данни."

B. Хоган от Riley е съгласен: "Пазарът ще бъде позициониран така, че да реагира положително на какъвто и да е резултат от срещата".

Професионалните инвеститори заявиха, че наред с акциите е най-вероятно корпоративните кредити с висок рейтинг да спечелят след повишението с 50 базисни пункта. Вторият най-популярен избор на инвеститорите на дребно бяха дългосрочните съкровищни облигации, които през последните седмици рязко поскъпнаха, като миналата сряда свалиха доходността на 10-годишните облигации под 3,5%.

"Имаше изключително силно търсене на матуритет от страна на инвеститорите, тъй като доходността на съкровищните облигации беше достигнала атрактивни нива", заяви в интервю Роджър Халам, глобален ръководител на отдел "Лихвени проценти" във Vanguard.

Ралито вече доведе пазара на облигации до скъпи нива на доходност. Все пак, добави Халам, "Фед няма да потвърди текущите пазарни цени на срещата тази седмица, така че според нас има възможност доходността да се повиши през новата година".

Цените на суаповете показват, че се очаква Фед да тласне политиката към връх от 5% до средата на следващата година, след което да понижи лихвите до около 4,5% до края на 2023 г. Още през септември представителите на Фед посочиха връх от 4,6% за лихвения процент, въпреки че впоследствие председателят Джером Пауъл заяви, че той трябва да бъде преразгледан на по-високо ниво на заседанието през декември.

Почти две трети от анкетираните инвеститори подкрепиха сценария за лека рецесия в САЩ през следващата година.

Те "мислят за състоянието на икономиката в момента, за това, че то не е ужасно, и просто прогнозират, че повишенията на лихвените проценти ще окажат леко влияние върху икономиката", каза Форест от Bokeh. "Това е лошо твърдение, но аз го разбирам. На първо място, не знаем, че наистина ще навлезем в рецесия, и не знаем, дали тя наистина ще бъде плитка. Мисля, че това е много пожелателно мислене."

Най-популярната стратегическа прогноза за 2023 г. сред всички респонденти беше мнението на Citigroup, че щатският долар ще остане силен в краткосрочен план и след това ще се обезцени през втората половина на годината. Това съвпада с мнението на преобладаващото мнозинство както от респондентите на дребно, така и от професионалистите, които очакваха, че ако Фед спре да повишава лихвите в средата на годината и направи пауза, след това ще ги намали.

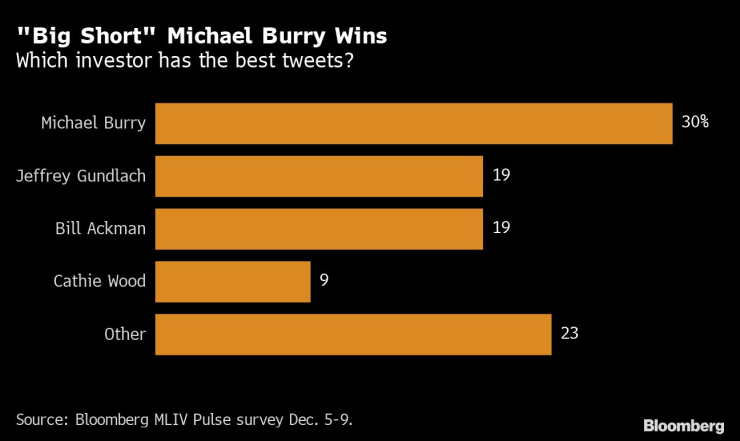

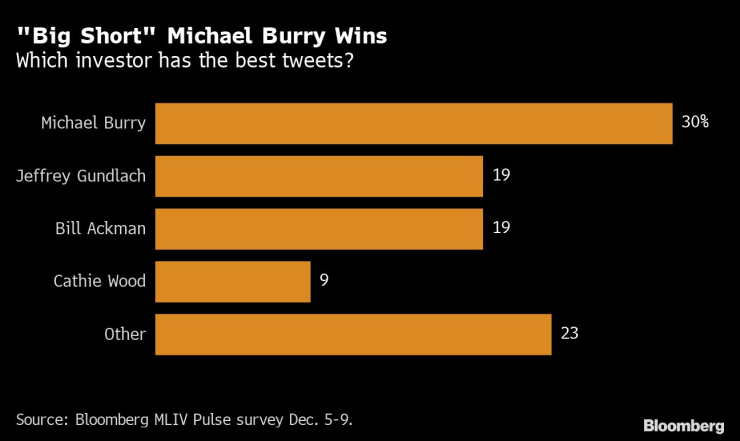

Участниците в проучването бяха попитани също така кой инвеститор пише най-добрите туитове. Начело на списъка беше Майкъл Бъри, мениджър на хедж фонд, който се прочу със залога си срещу жилищния пазар преди катастрофата през 2008 г. (и който също така е известен с това, че изтрива както своите туитове, така и акаунта си в Twitter). Кати Ууд, чийто водещ ETF Ark Innovation се срина с повече от 60% тази година, се класира най-ниско сред вариантите на анкетата.

Made In Green с Роселина Петкова /п/

Made In Green с Роселина Петкова /п/

Европа изкара спокойно последните две зими с доза късмет за цените на газа

Европа изкара спокойно последните две зими с доза късмет за цените на газа  Черна гора се присъедини към Единната зона за плащания в евро

Черна гора се присъедини към Единната зона за плащания в евро  Иран ще увеличи капацитета си за производство на ядрено гориво

Иран ще увеличи капацитета си за производство на ядрено гориво  Британският индекс FTSE 100 записа най-силната си сесия от три месеца

Британският индекс FTSE 100 записа най-силната си сесия от три месеца

Навлиза ли войната в Украйна в нов етап?

Навлиза ли войната в Украйна в нов етап?  Украйна разработва нови средства за противовъздушна отбрана

Украйна разработва нови средства за противовъздушна отбрана  Слави Трифонов: Отвратителни неща се случват в българския парламент

Слави Трифонов: Отвратителни неща се случват в българския парламент  Коментар: ПП-ДБ са виновни за това състояние на държавата

Коментар: ПП-ДБ са виновни за това състояние на държавата

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Къща, 503 m2 София, Бояна, 1650000 EUR

продава, Къща, 503 m2 София, Бояна, 1650000 EUR  продава, Тристаен апартамент, 92 m2 София, Връбница 2, 195000 EUR

продава, Тристаен апартамент, 92 m2 София, Връбница 2, 195000 EUR  продава, Четиристаен апартамент, 134 m2 София, Малинова Долина, 235987 EUR

продава, Четиристаен апартамент, 134 m2 София, Малинова Долина, 235987 EUR

6 начина да намерите общ език с тийнейджъра

6 начина да намерите общ език с тийнейджъра  Абхазия: Рай за богатите руснаци, но оголва напрежение по периферията на РФ

Абхазия: Рай за богатите руснаци, но оголва напрежение по периферията на РФ  Вучич: С Мицкоски градим отворени коридори

Вучич: С Мицкоски градим отворени коридори  6 храни, предпазващи от диабет

6 храни, предпазващи от диабет

Китайска суперкола постави рекорд за скорост

Китайска суперкола постави рекорд за скорост  Пет кросоувъра с проблемно 4х4

Пет кросоувъра с проблемно 4х4  Батериите на електромобилите издържат много по-дълго от очакваното

Батериите на електромобилите издържат много по-дълго от очакваното  В Русия отново произвеждат модели на Mercedes

В Русия отново произвеждат модели на Mercedes